Ikke et dårligt køb!

Et driftsresultat på 0,8 millioner euro med en pris på “i værste fald” 4,5 millioner euro. Ved sidste tjek var der over 10 millioner euro i kassen, så der var stadig penge til dårlige tider også😎

Viafin er en fornøjelse at eje.

Ikke et dårligt køb!

Et driftsresultat på 0,8 millioner euro med en pris på “i værste fald” 4,5 millioner euro. Ved sidste tjek var der over 10 millioner euro i kassen, så der var stadig penge til dårlige tider også😎

Viafin er en fornøjelse at eje.

Var der ikke stadig penge i kassen hos det opkøbte firma?

Ja, begge havde rentebærende gæld på nul og negativ nettogæld.

Hvis man tager de købte firmaers kasser i betragtning, var købsprisen selvfølgelig 3,8 millioner + eventuelle tillægspriser.

Her er Kopsas kommentarer til den nylige virksomhedsovertagelse, der blev annonceret i går. ![]()

Viafin Service annoncerede torsdag en virksomhedsovertagelse, hvor den styrkede sit udbud inden for vedligeholdelse af elbranchen. Med en samlet omsætning på næsten 6 MEUR er virksomhedsovertagelsen moderat i forhold til Viafin Services størrelse (6 % af 2025e omsætningen), men selskabernes gode rentabilitet kan forventes at understøtte Viafins indtjeningsniveau endnu mere.

Viafin Service ilmoitti torstaina yrityskaupasta, jossa se vahvisti sähköalan kunnossapidon tarjontaansa. Lähes 6 MEUR:n yhdistetyllä liikevaihdolla yrityskauppa on Viafin Servicen kokoluokkaan nähden kohtalainen, mutta yhtiöiden hyvän kannattavuuden...

Virksomhedernes gode rentabilitet kan ses understøtte Viafins indtjeningsniveau endnu mere.

Baseret på nøgletal og værdiansættelse fik vi kvalitet og vækst til en god pris ![]()

“Købsprisen virker lav, og det udvidede udbud inden for industriel vedligeholdelse understøtter Viafins vækststrategi. Købsprisen svarer med de kombinerede data til et EV/EBIT-niveau på ca. 3,9 og et EV/S-niveau på 0,5 MEUR. Købsprisen virker efter vores mening meget moderat. Vi anser handlen for positiv for Viafin Service baseret på de modtagne oplysninger. Virksomheder med god rentabilitet og vækst til en rimelig pris med Viafin Services stærke kassebeholdning.”

Viafin Service OyjYhtiötiedote 24.2.2025 kello 8.00Tilikauden (1.1.2024-31.12.2024) luvut ovat tilintarkastamattomia (IFRS).Heinä-joulukuu 2024 lyhyesti Liikevaihto oli 50,0 (37,6) miljoonaa...

Juli-december 2024 kort

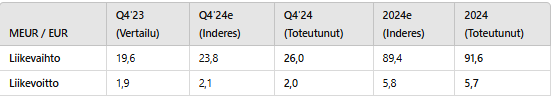

Omsætningen var 50,0 (37,6) millioner euro, en stigning på 32,8 procent.

Driftsresultat før afskrivninger (EBITDA) var 4,9 (3,5) millioner euro, svarende til 9,7 (9,4) procent af omsætningen.

Driftsresultat (EBIT) var 3,9 (2,9) millioner euro, svarende til 7,9 (7,8) procent af omsætningen.

Periodens resultat var 3,2 (2,6) millioner euro, svarende til 6,4 (6,9) procent af omsætningen.

Antallet af medarbejdere var i gennemsnit 641 (518) i perioden.

Januar-december 2024 kort

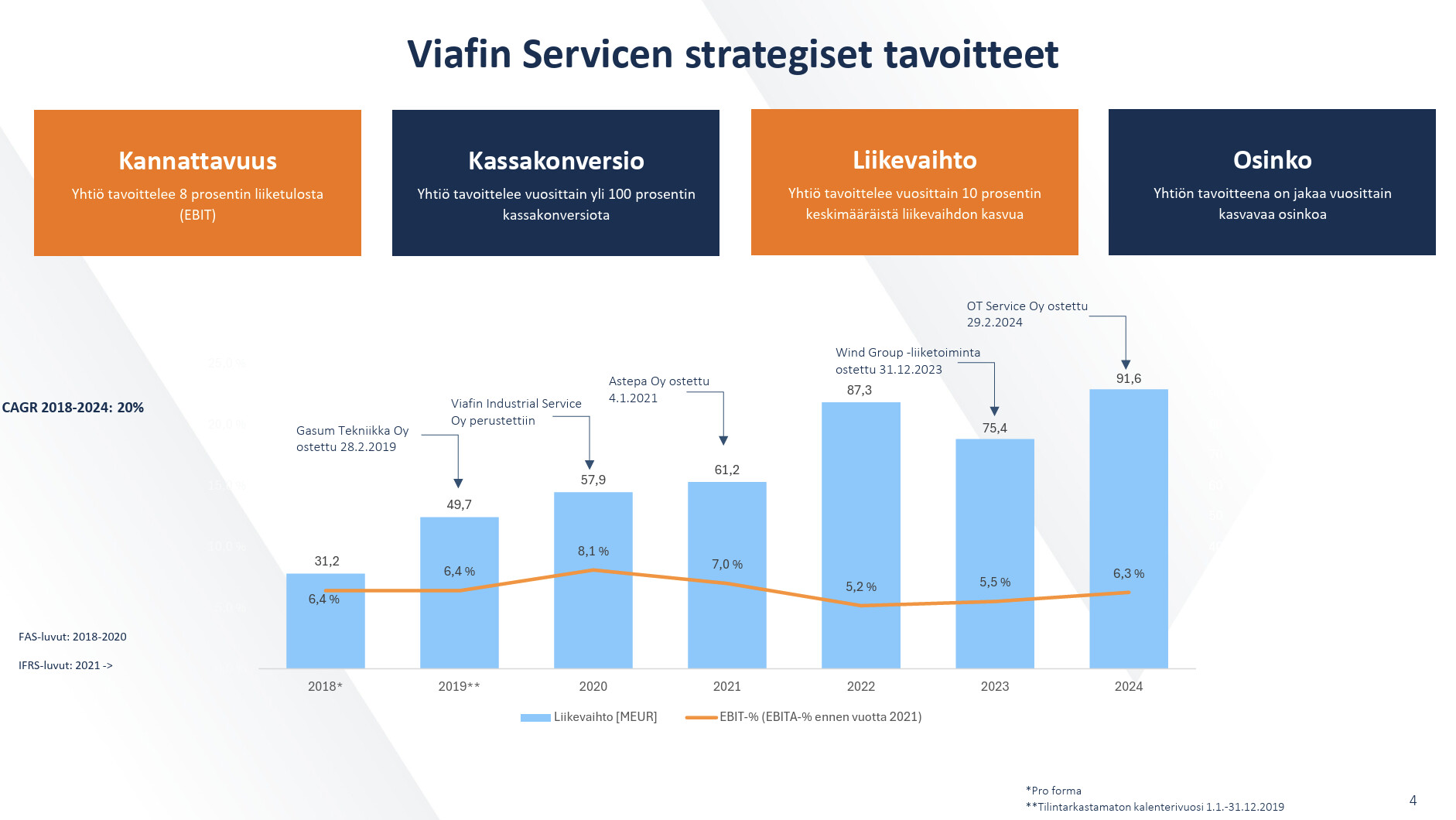

Omsætningen var 91,6 (75,4) millioner euro, en stigning på 21,6 procent.

Driftsresultat før afskrivninger (EBITDA) var 7,5 (5,4) millioner euro, svarende til 8,1 (7,1) procent af omsætningen.

Driftsresultat (EBIT) var 5,7 (4,2) millioner euro, svarende til 6,3 (5,5) procent af omsætningen.

Regnskabsårets resultat var 4,7 (3,6) millioner euro, svarende til 5,1 (4,8) procent af omsætningen.

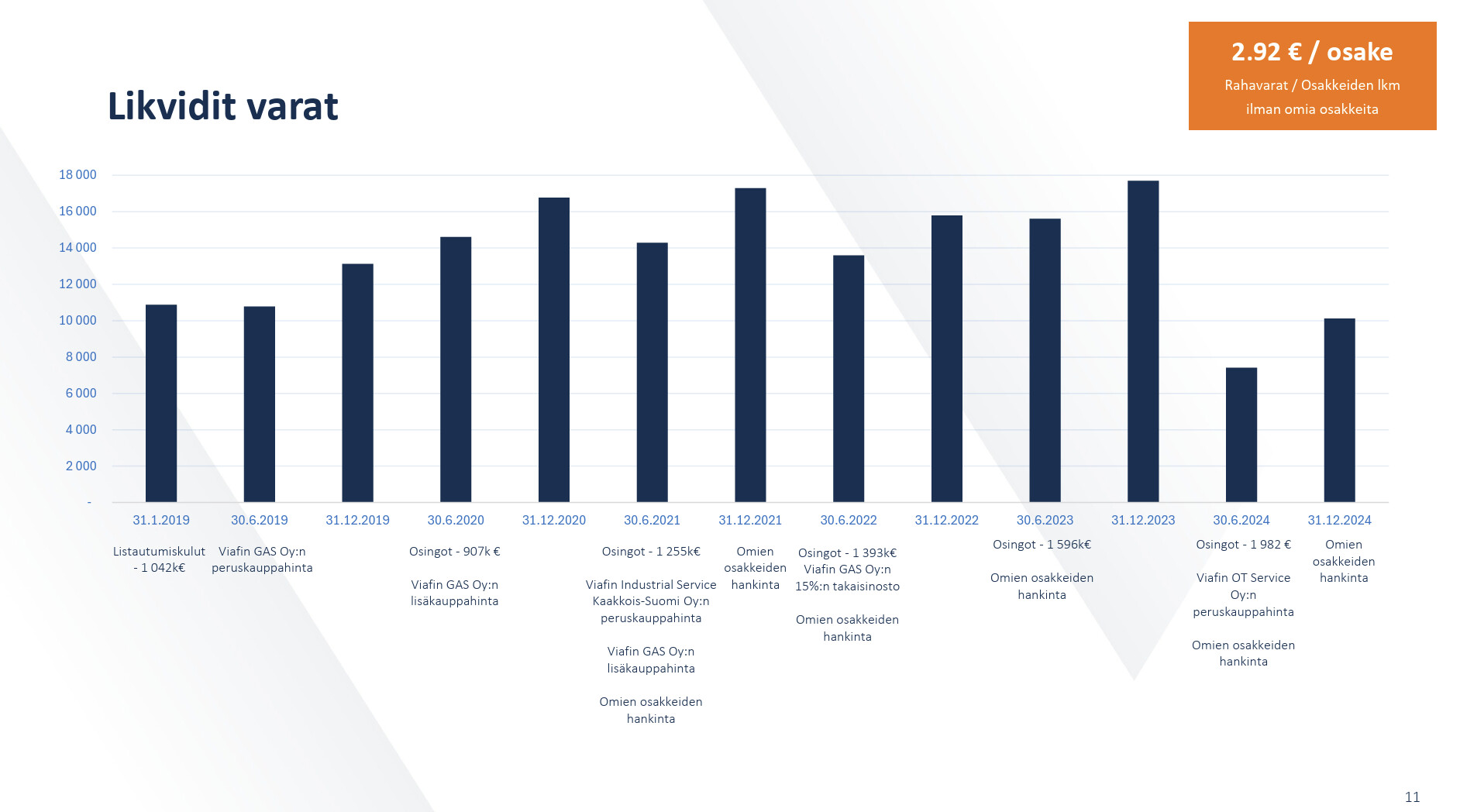

Pengestrøm fra driftsaktiviteter før finansielle poster og skat var 4,5 (6,6) millioner euro.

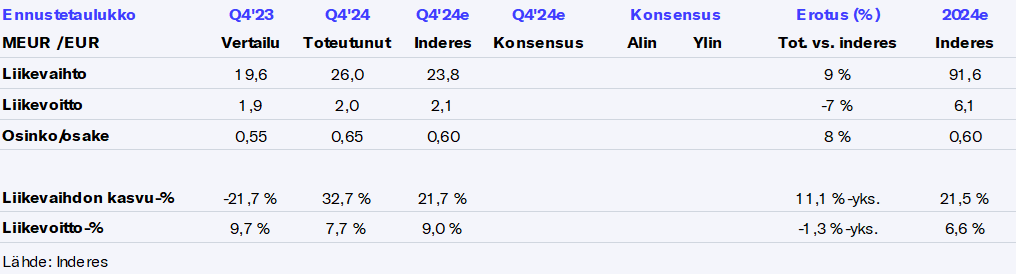

Likvide beholdninger var 10,1 (17,2) millioner euro, svarende til 2,92 (4,89) euro pr. aktie eksklusive egne aktier.

Kontantkonvertering var 60,5 (122,6) procent.

Antallet af medarbejdere var i gennemsnit 614 (514) i regnskabsåret.

Selskabets bestyrelse foreslår til generalforsamlingen den 29. april 2025, at der udbetales et udbytte på 0,65 (0,55) euro pr. aktie for regnskabsåret 2024.

Finansiel vejledning for regnskabsåret 2025

Selskabet estimerer, at omsætningen for regnskabsåret 2025 vil være 90-100 millioner euro, og at driftsresultatet (EBIT) vil være 5,8-7,4 millioner euro.

Edit: Som kommentar er det rart at følge denne udvikling. Heldigvis er den også i porteføljen, men jeg fik dog kun samlet en alt for lille mængde op under 14 euro.

Jeg har lavet denne. ![]()

Dette tog jeg op her fra administrerende direktør Pesuns tekst. ![]()

I forbindelse med virksomhedskøbene voksede vores personale fra omkring 500 fagfolk året før til over 600 fagfolk. Vi ser stadig gode og passende muligheder for virksomhedskøb i Finland, og vi fortsætter med systematisk at evaluere virksomhedskøbsmål i overensstemmelse med vores strategi, med vægt på ejerværdi. Der er også plads til organisk geografisk vækst, og vi vil fortsætte med at investere i at være en lokal, iværksætterorienteret, markedets mest kundefokuserede og omkostningseffektive servicepartner i fremtiden.

Jeg takker vores kunder, samarbejdspartnere og hele vores personale for regnskabsåret 2024.

Vi estimerer, at regnskabsåret 2025’s omsætning vil være 90-100 millioner euro, og regnskabsårets driftsresultat (EBIT) vil være 5,8-7,4 millioner euro."

Her er Ollis kommentarer til resultatet. ![]()

![]()

![]()

![]()

Viafin Servicen liikevaihto kasvoi Q4:llä odotuksiamme vahvemmin, mutta liikevoitto jäi suhteellisesti odotuksistamme ja vertailukaudesta heikommin kannattavan kunnossapitoliiketoiminnan ylittäessä odotuksemme.

Heikki Pesu ankom straks tidligt om morgenen efter resultatet til Ruoholahti-studiet for at blive interviewet af @Olli_Koponen. Mange virksomheder har kommenteret, at starten af året fortsat er udfordrende og forventer en opblomstring i H2, men i modsætning til den generelle linje vurderer Pesu derimod, at "udsigterne for starten af året kan være en smule bedre, men på længere sigt ses de som svagere", hvilket måske også afspejles af den en smule forsigtige omsætningsvejledning. På den anden side, hvis jeg ikke husker helt forkert, har Viafin også tidligere været ret forsigtig med sin vejledning. Nogen må rette mig, hvis jeg husker forkert. ![]()

Aika: 24.02.2025 klo 10.09 Vahva liikevaihto kannatteli suhteellisesti vaisuksi jäänyttä tulosta loppuvuonna, mutta kokonaisuutena vuosi 2024 oli Viafin Servicelle historian paras. Vaikka alkuvuoden näkymä on vakaa, on näkyvyys loppuvuoteen on...

Emner:

0:00 Start

00:14 Højdepunkter fra Q4 og slutningen af året

01:40 Stærk vækst, men rentabiliteten faldt

03:08 Udvikling af opkøbsmål

04:15 Udvikling af vedligeholdelses- og projektforretningerne

04:52 Rentabilitet af vedligeholdelsesforretningen

05:47 Udsigter for dette år

08:14 Markedsgenopretning

09:25 Tidlige års opkøb tilføjer mere el-kompetence

11:20 Organiske vækstmuligheder inden for el-vedligeholdelse

12:18 Vejledning

13:50 Udsigten til slutningen af året er uklar

14:27 Genopretning af Finlands økonomiske vækst og industriel aktivitet

Aktiviteten i denne tråd er virkelig i top ![]() Men selskabet fortsætter sin jævne fremgang.

Men selskabet fortsætter sin jævne fremgang.

Jeg kan ikke komme i tanke om et andet selskab på Helsinki Børsen, der i en investorpræsentation ville beskrive udviklingen i likvide midler så detaljeret. Der er stadig 10 MEUR i kassen, eller 3 EUR pr. aktie (ekskl. Viafins egne aktier).

Selvom sidste års pengestrøm delvist forsvandt et sted hen, producerer forretningen i princippet en rigelig pengestrøm, og takket være negativ arbejdskapital (kunder betaler på forhånd) kræver driften af forretningen ikke “egne” penge. Dette lækre træk ses primært hos nogle få selskaber på hjemmebørsen, såsom KONE og NOHO.

Sådan er situationen i den finske økonomis sværeste tømmermænd i mands minde!

Præsentationen findes her https://sijoittajat.viafinservice.fi/files/documents/Viafin%20Service%20Oyj%20-%20Tilinpäätöskatsaus_presentaatio%202024.pdf

Her er den seneste virksomhedsrapport, skrevet af Kopsa, om antihyzon. ![]()

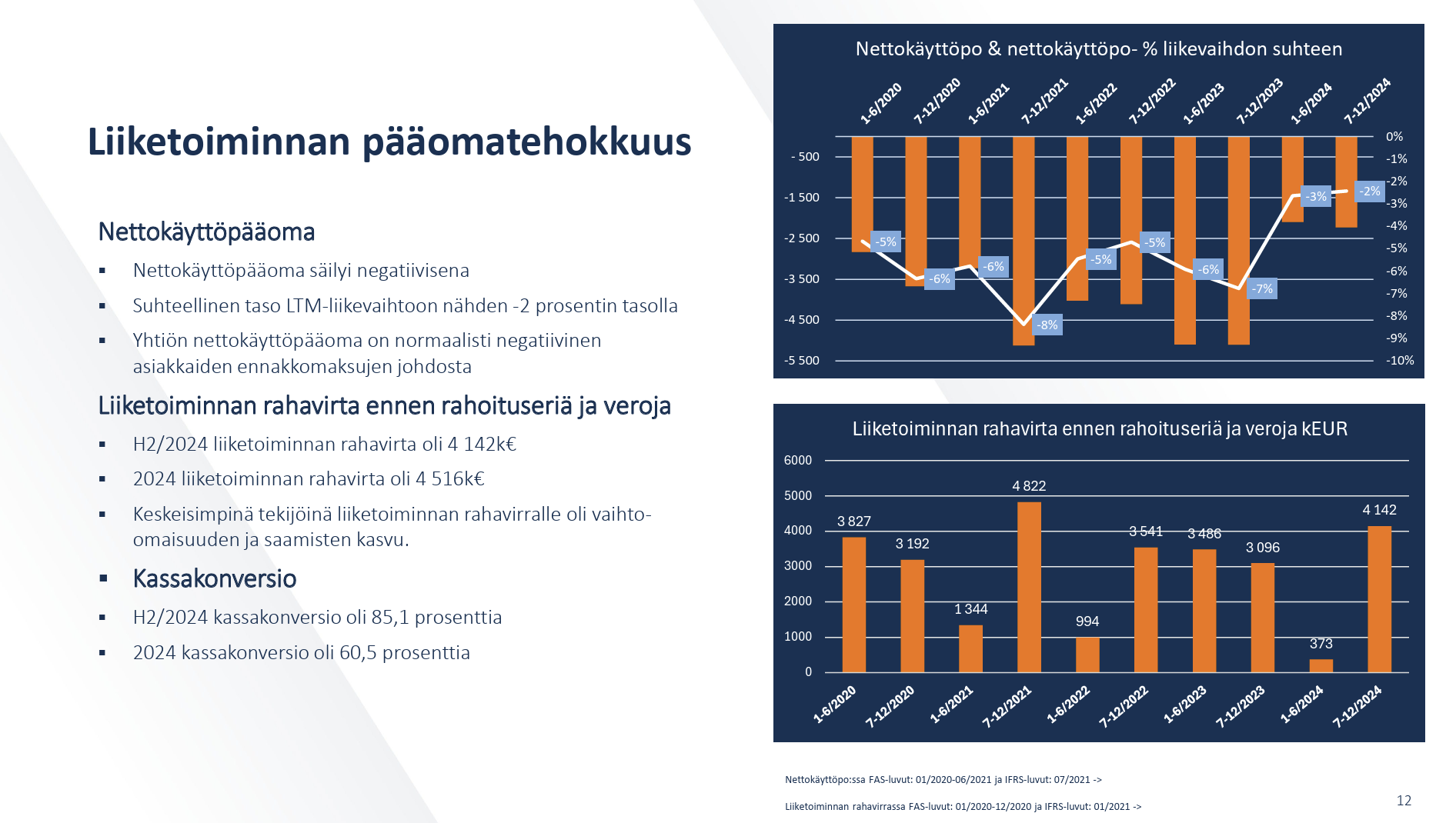

Vi hæver Viafin Services kursmål til 21,5 euro (tidl. 21,0 euro), men sænker vores anbefaling til ‘reducer’ (tidl. ‘akkumuler’). Viafin Services resultat voksede stærkt i 2024, og på trods af markedets ustabilitet har selskabet gode muligheder for at fortsætte resultatvæksten i 2025 ved hjælp af virksomhedsopkøb. På kort sigt er aktiens afkastforventning dog blevet mere moderat som følge af den stigende aktiekurs.

Citeret fra rapporten:

Likvide midler er blevet sat i arbejde i form af virksomhedsopkøb, men stadig med de seneste virksomhedsopkøbs estimerede priser ville det være muligt at opnå en omsætning på 20 MEUR og et driftsresultat på 2,5 MEUR. Kassen er altså stadig meget stærk og giver muligheder for uorganisk vækst og stigende udbytte.

Viafin Servicen tulos kasvoi vahvasti vuonna 2024 ja markkinan epävakaudesta huolimatta yhtiöllä on hyvät mahdollisuudet jatkaa tuloskasvua vuonna 2025 yritysostojen avulla. Lyhyellä aikavälillä osakkeen tuotto-odotus on kuitenkin nousseen...

Jeg fik en “reducer”-anbefaling måske lidt ud af det blå, selvom luften allerede er presset ud af kursen på regnskabsdagen, og synspunktet nu kunne være spirende for mere. Dette blev måske yderligere understreget af, hvordan man for Orthex’ vedkommende i dagens rapport stadig endte på “Tilføj”-siden med ledsagende ord: Orthex’ resultatbaserede værdiansættelse (2025e: EV/EBIT 10x, P/E: 13x) er efter vores mening relativt neutral, og opnåelse af en attraktiv afkastforventning kræver derfor tydelig resultatvækst fra Orthex. Samtidig forventes en omsætningsvækst på 3-6 %, med en gradvis forbedring af EBIT tættere på 12-13 %-intervallet, hvor track recordet er mindst varierende.

For Viafins rapport stod der derimod dette: Med den seneste tids stigning i aktiekursen er Viafin Services afkastforventning modereret på kort sigt. Med vores prognoser er Viafin Services aktieværdiansættelse efter vores mening relativt neutral for de kommende år (25-26e: P/E: 13x, EV/EBIT: 9x, EV/EBITDA: 7x). I forhold til vores accepterede værdiansættelsesinterval og dets nedre grænse (P/E: 14x, EV/EBIT: 10x, EV/EBITDA: 6x) ville der på nuværende tidspunkt ikke være betydelig opadgående potentiale i aktien. Med 2025E-multipler er vi altså i lidt bedre priser, og samtidig forventes der ingen betydelig resultatforbedring (selskabets målsætning over 8 % EBIT vs. prognose 7,0-7,3 % langt ud i fremtiden), og selskabet har allerede vist en track record med gode opkøb til en lav pris. Noget der er påfaldende fraværende hos Orthex, selvom det blev fremhævet kraftigt i forbindelse med børsnoteringen.

Summa summarum, i begge tilfælde er synspunkterne på resultatbaseret værdiansættelse neutrale, men den ene fik stadig “Tilføj” og den anden “Reducer”. Hvilken hest ville jeg selv satse på med disse værdiansættelsesniveauer → den sidstnævnte, altså Viafin. Brancherne er selvfølgelig helt forskellige – metalrør og plastpotter – og i hænderne på forskellige analytikere, men jeg ville dele mine tanker. Jeg er enig i Viafins vejledning om, at den er overraskende forsigtig i betragtning af de nyligt annoncerede opkøb, og direktørens syn på markedsdynamikken overraskede (med hensyn til H1-H2 udsigterne) i forhold til andre.

Analytikere er også forskellige, så jeg mener, at der gerne må være forskellige syn på aktier. Investoren kan så selv foretage sin egen vurdering og fortolkning af, om man skal øge eller mindske sin beholdning.

Jep, det blev nævnt, og netop sådan skal man altid lave sine egne vurderinger.

Artuns kortfattede kommentarer fra Viafin. ![]()

Viafin Service kertoi perjantaina toteuttaneensa Bear Group Finland Oy:n ja Karhu Workteam Oy:n yrityskaupat. Järjestelyillä yhtiö pyrkii vahvistamaan sähköalan kunnossapidon tarjoamaansa.

Her er et interview med direktøren for Bear Group om, hvordan det er muligt, at virksomheden først går konkurs som Karhu Group og derefter fortsætter forretningen som Bear Group efter konkursen. Derefter indgås der millionhandler med Viafin.

Desværre er det bag en betalingsmur.

Sähköalan yrittäjä Jani Häkkisen vetämä Karhu Group teki konkurssin toissa vuonna. Sen jälkeen Häkkinen jatkoi liiketoimintaa uuden yrityksen voimin. Hyvin pidetty yritys alkoi kiinnostaa suomalaista pörssilistattua Viafin Serviceä. Kaupat tehtiin...

Med lidt Googling: "Ifølge Satakunnan Kansa gik det Pori-baserede elfirma Karhu Group konkurs på grund af en kontraktuel strid med Metsä Fibre.

Kurator for Karhu Groups konkursbo, advokat Timo Santavuo, har bekræftet over for avisen, at baggrunden for konkursen netop er en kontraktuel uenighed med Metsä Fibre.

Karhu Groups administrerende direktør Jani Häkkinen havde tidligere fortalt avisen, at konkursen skyldtes udeståender på omkring fire millioner euro fra én kunde."

Hvis man har fulgt Metsä Fibres aktiviteter vedrørende denne fabrik, ville min egen karakteristik ligge mellem elendig og umoralsk. Projektets omkostningsoverskridelser håndteres ved at undlade at betale entreprenørernes regninger, og der er også en form for strid med Valmet.

Om sagen i større skala (TE, bag betalingsmur):

Kemin jättimäisestä sellutehdashankkeesta tuli osalle alihankkijoista hautausmaa laskutusongelmien takia. Nyt rakennuttaja ja laitetoimittaja kiistelevät välimiesoikeudessa siitä, kenelle vastuut kuuluvat.

Store firmaer fucker op, små og mellemstore virksomheder lider, og oveni kommer de misundelige og …kritiserer.

Store firmaer roder rundt, SMV-iværksættere lider, og oveni det, de misundelige …sviner til.

Jo, inflationen er vist løbet løbsk under corona-tiden. Jeg tror ikke, det handler om store virksomheders rod og små virksomheders straf.

Tilbud og aftaler for projekter blev bare lavet før inflationen, og nu kæmper man om, hvem der tager ansvaret for det.

Jeg er i hvert fald interesseret i, hvordan det gik til. ![]()

Dette er ikke et spørgsmål om tro, der er faktuel information om dette. Vi ved selvfølgelig ikke, hvad der ændrede Karhu til Bear, men hvis dette var årsagen, ville det ikke overraske.

Yli puolet yrityksistä kertoo, että lakia ei ole noudatettu, kun maksuaikoja on pidennetty. – On väärin, että pienet yritykset toimivat isompien yritysten pankkina. Maksuaikalakia ei noudateta, ja siksi viranomaisten pitää alkaa valvoa sen...

"Over halvdelen af virksomhederne rapporterer, at loven ikke er blevet overholdt, når betalingsfristerne er blevet forlænget. – Det er forkert, at små virksomheder fungerer som bank for større virksomheder. Loven om betalingsfrister overholdes ikke, og derfor skal myndighederne begynde at overvåge dens overholdelse. Der er hurtigt brug for et regeringsforslag til parlamentet om dette, siger Tiina Toivonen, chef for lovgivningsanliggender hos Suomen Yrittäjät…

…22 procent af virksomhederne siger, at deres betalingsfrister er blevet forlænget i løbet af de sidste to år. Problemet vedrører altså omkring 66.000 SMV’er og er størst inden for industrien (34 %) og byggeriet (37 %), ifølge Yrittäjägallup.

Større private virksomheder (60 %) har forlænget deres betalingsfrister mest. Lange betalingsfrister forårsager økonomisk skade især for byggebranchen (45 %) og industrien (38 %)."

Isot asiakasyritykset saattavat pantata pienempien yritysten lähettämien laskujen maksamista. Lain mukaan maksuaikojen pidentämisestä pitäisi sopia yhteisesti, mutta yrittäjäjärjestön kyselyn mukaan näin ei aina tapahdu.

"Små virksomheder skal vente længere og længere på deres tilgodehavender fra store kundevirksomheder. Ifølge en undersøgelse fra Suomen Yrittäjät er betalingsfristerne forlænget markant siden sidste år.

Omkring en tredjedel af virksomhedsrepræsentanterne fortæller, at deres betalingsfrister er blevet forlænget i løbet af et par år. Andelen er steget markant sammenlignet med samme tid sidste år. Dengang rapporterede under en fjerdedel af virksomhederne om forlængelse af betalingsfrister."

Edit. Jeg forvekslede Bear og Karhu ![]()