Q1 tulos ulkona ja linkistä voi lukea mitä sieltä löytyy. Elokuussa 2022 Italiasta tehty yritysosto lisää kausivaihtelua ja ilmeisesti sitä on luvassa tulevaisuudessakin. Tämän kaltainen kehityssuunta ei tue kyllä osakkeen defensiivisyyttä.

En laittaisi tuloksen kausivaihtelua ja defensiivisyyttä samaan koriin. Tuo kausivaihtelu on mielestäni varsin luonnollista, kun miettii, että miten perus ja toisen asteen koulun vuosikello pyörii ja milloin niitä oppimateriaaleja ostetaan. Kysynnän defensiivisyyden taas rinnastan enemmän siihen, miten altista se on talouskehityksen muutoksille tai miten vakaa kysynnän luonne on ylipäänsä. Jos miettii opetusmateriaalien kysyntää, niin mielestäni tämä nimenomaan on tasaista vuositasolla, eikä se varsinaisesti heilahda talouskehityksen mukaan. Siten pidän kyllä oppimisliiketoiminnan kysyntää varsin defensiivisenä.

Oppimisliiketoiminnan kasvu käytännössä vaan tekee sen, että Sanoma tekee koko vuoden tuloksestaan valtaosan Q3:lle ja etenkin tässä pienemmässä ykköskvartaalissa pääpaino on medialiiketoiminnan kuulumisten tarkastelussa.

Kiitos loistavasta ja selventävästä vastauksesta, nyt kun tarkemmin katsoo niin hyvin kiteytit asian. Pidän laput vielä tallessa vaikka harmillinen sukeltaminen tässä on tapahtunut, eiköhän se tästä joskus taas nouse.

Onkohan Inderesin 2024 eps-ennusteissa huomioitu että 200 M joukkovelkakirja eräntyy keväällä 2024 keväällä ja rullataan eteenpäin huomattavasti korkeammalla korolla kuin nykyinen 0,65 %?

Ei löydy omasta salkusta Sanomaa tällä hetkellä, mutta muutamia ajatuksia Sanoman oppikirjapuolesta ja perusopetuksen kirjatilauksista. Kyseessä vain yhden kunnan tilanne, joten lähinnä mikrohavaintona. Ei tietoa miten yleisemmin.

Oppikirjojen hinnat nousivat ja ovat nousseet viime vuosina, mutta kirjatilausbudjetti ei. Esimerkiksi eräiden digitehtävien hinta on noussut muutaman vuoden kuluessa noin 60%, kirjojen hinnat selvästi vähemmän. Seurauksena tänä keväänä kirjojen ja digimateriaalien tilausmäärää vähennettiin, euroina tilaus pysyi samana. Alustavaa puhetta on ollut, että tilaukseen käytössä olevat eurot nousevat kunnassa keväälle 2024 kustannusten kasvettua.

Kokonaisuutena täytyy sanoa Sanoman digi- ja oppimateriaalien laadun olevan todella hyvä. Erityisesti digimateriaaleissa.

On pyritty huomioimaan ja rahoituskustannukset ovat siten korkeat myös 2024. Saas nähdä, miten rahoitusta järjestellään seuraavaksi, kun tuo hybridi kuitenkin laskettiin liikkeelle. Voisi kuvitella, että ihan yhtä suurta velkamäärää ei tarvitse rullata eteenpäin. Toki tämä sitten riippuu siitä, miten muuten pääomaa allokoidaan esim. yritysjärjestelyihin.

Nyt tuli liputusilmoitus, että Seppälän omistusosuus on laskenut: Sanoma Oyj: Arvopaperimarkkinalain 9 luvun 10 pykälän mukainen ilmoitus omistusosuuden muuttumisesta | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus

Sanoman IR kuitenkin vahvisti aiemmat arvioni siitä, että tässä on kyse siitä, että Seppälä on lahjoittanut osakkeita lähipiirilleen.

@Petri_Gostowski , osaisitko hahmotella oppimissegmentin tietynlaista “lattiatason” tulosta (EBIT, oikaistuna PPA-poistoista)? Olen käsityksessä että oppimisliiketoiminta on todella defensiivistä luonteeltaan, joten voisiko learnings tehdä nykymuodossaan aika turvallisesti +700Me liikevaihtoa / vuosi? 600Me? Kuinka isona riskinä näet liikevaihdon laskun learning -segmentissä? Pohjatason kannattavuus voisi olettaa olevan lähellä 10 % EBIT% tasoa, sillä inflaatio on korkena ollut nyt 1-2v ja tuo aika menee kuroa hinnoittelussa tuota umpeen, joten vaikka inflaatio jatkuisi korkeana niin sen ei ainakaan minun logiikan mukaan pitäisi enää samallatavalla kurittaa kannattavuutta kuin tähän asti.

En ainakaan laajassa raportissa löytänyt erittelyä esim. julkinen sektori vs. yksityinen tällä saralla, ainakin lähtökohtaisesti julkisen sektorin asiakkuudet pitäisivät olla “turvallisempia”. Toki, esim. Suomessa opettajat saavat itse valita näitä materiaaleja mitä käytetään ja vaihtamisen kustannukset eivät taida nyt mitään kovin isoja olla?

Q3 tyypillisesti on vahvin, mutta haluaisitko vielä tuota Sanoman taserakennetta hieman kuvailla. Käsittääkseni Sanoman rahoitusehdoissa olevissa kovenanteissa puhutaan oikaisemattoman käyttökatteen suhteesta velkaan. Kuitenkin Sanoma ilmoittaa vain oikaistun käyttökatteen suhteen (nettovelka 3,2x oikaistu käyttökate Q1 lopussa), joten milläköhän tasolla Sanoma nähdään nyt rahoittajien silmissä? Millaiset riskit kovenanttien rikkoutumiselle ovat?

Tässä on vielä Petrin kommentit tuloksesta.

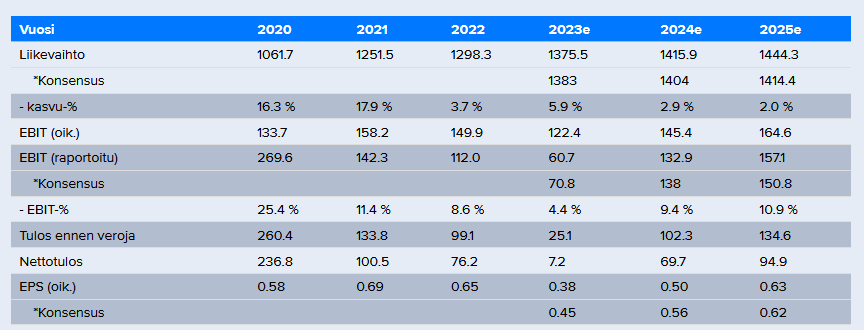

Sanoma julkisti aamulla Q2-raporttinsa, joka oli operatiivisen tuloksen osalta hieman odotuksiamme parempi. Tämän taustalla oli oppimisliiketoiminta, jonka kannattavuus piti pintansa hieman odotettua paremmin samalla kun medialiiketoiminnan kehitys vastasi hyvin odotuksiamme. Sanoma toisti kuluvan vuoden ohjeistuksensa, mikä oli odotettua. Sanoman klo 11.00 alkavaa Q1-tulosinfoa voi seurata inderesTV:ssä tästä linkistä.

Sitten tässä olisi tällainen Petrin pikakommenttivideo tuloksesta:

EDIT:

Pahoittelut, laitoin kahteen kertaan videon ja jäi nuo kommentit laittamatta. ![]()

Tässä olisi vielä tuore juuri ilmestynyt analyysi. ![]()

![]()

Sanoman Q2:n operatiivinen tulos oli hieman odotuksiamme parempi oppimisliiketoiminnan kompensoitua medialiiketoiminnan tulospaineita. Yhtiö myös toisti aiemman ohjeistuksensa ja tätä kokonaiskuvaa peilaten olemme tehneet ennusteisiimme vain hyvin lieviä muutoksia.

https://www.inderes.fi/fi/odotuksien-mukaisella-kehityskaarella

Pahoittelut, tämä jäi loman jalkoihin ja sen takia vastaaminen venähti.

Olen samaa mieltä, että oppimisliiketoiminta on varsin defensiivistä. Nyt Q2:n tuloksessa Sanoma kertoi, että hintojen nousun takia jotkut koulut ovat saattaneet luopua jostain lisäarvopalveluiden ostoista eli jotain volyymien laskua on nähty, mutta kyllähän koulut tarvitsee niitä opetusmateriaaleja entiseen tapaan oppilaille. Pitää myös muistaa, että nuo opetussuunnitelmauudistukset ovat niitä ajankohtia, kun toimittajia kilpailutetaan, mutta tämä ei myöskään ole sellainen liiketoiminta, missä potentiaalisia toimittajia on lukuisia. Eli sinällään vaikka vaihdon kustannus ei olisi iso opettajan näkökulmasta, niin se voi olla hankalaa potentiaalisten toimittajien rajallisuuden vuoksi. Tämä toki riippuu siitä, että miten laajasta asiakkuudesta on kyse. Liikevaihdon lasku edellyttäisi mun mielestä jonkin suuremman kilpailutuksen häviämistä, mitä nyt ei historiasta tuu mieleen enkä pidä sitä kovinkaan todennäköisenä.

Kannattavuuden lattiatasoa haarukoisin tuosta edellisen 12 kuukauden kannattavuuden tuntumasta, joka on reilu 17 % (tämä siis operatiivinen liikevoitto-% ilman PPA-poistoja). Tämä on lähellä tuota mainitsemaasi 10 % liikevoittotasoa. Taustalla tässä nuo mainitsemasi asiat nimenomaan siitä, että pahin inflaatio on takana, hintojen korotukset rupeevat rullaamaan ja tuonne vertailukaudella osui mm. heikon kannattavuustason jakelusopimukset ja ylimääräiset kustannukset henkilöstön saatavuuden haasteista. Uskon myös, että tuon toteutetun epäorgaanisen kasvun jälkeen Learningissa on ainakin keskipitkällä aikavälillä jossain määrin tehostamispotentiaalia.

Onhan Sanomalla reippaasti velkaa, jos mietitään, että nettovelka/oik. käyttökate oli Q2:n lopussa 3,3x. Sinänsä mun mielestä tämmöisessä defensiivisessä liiketoiminnassa uskaltaa käyttää keskimääräistä enemmän velkavipua, mutta toki nousseiden korkojen vuoksi sen kääntöpuoli eli merkittävät rahoituskulut näkyvät sitten tuloksessa. Sanoma on sanonut tosiaan, että kovenantit ovat raportoidun käyttökatteen pohjalta. Edellisen 12 kuukauden osalta operatiivinen käyttökate (tai oikaisematon) on 343 MEUR, jolloin velkaantuminen on luokkaa 2,3x. Voisin kuvitella, että kovenantit on jossain 3-4x tasoilla, joten kyllä tuonne kovenantteihin on varmastikin hyvän matkan tilaa. Siten en ole kovenanttien puolesta erityisen huolissani tuosta velkaantuneisuudesta, mutta kyllähän tiukemmat rahoitusolosuhteet ja korkeahko velkaantuneisuus epämiellyttävä yhdistelmä on. En usko, että Sanoman rahoituksen uudelleen järjestely tästä jää kiinni, mutta kyllä se rahoituksen hintaan voi vaikuttaa. Tämän osalta ollaan viisaampia loppuvuonna kun tuota ensi vuonna erääntyvää velkaa uudelleen rahoitetaan.

Sanoman yksi kivajalka on siis oppimateriaalit. Yhden lapsenlapseni salkkuun olen Sanomaa hankkinut. Mietin tuossa, millainen tulevaisuus tällä oppimateriaalibisneksellä on? Ainakaan Suomessa ei kovin hyvältä näytä, kun oppilaiden määrä jatkuvasti vähenee. Syntyvyys kun on alimmillaan sitten vuoden 1900. Tuskin muualla Euroopassa kehitys ihan päinvastainenkaan on, vaan samansuuntainen. Lapsia syntyy entistä vähemmän ja siis tulevia koululaisia.

Tämä on totta, mutta tämä kehityssuunta ei uhkaa yksin Sanomaa vaan yhteiskunnan kaikkia sektoreita ja siinä mielessä koko osakesijoittamisen ideaa joka perustuu pitkälti kasvuun. Supistuvan kysynnän maailmassa on entistä vaikeampaa tehdä voittoa.

Onkohan osingon irtoamisesta mistään löydettävissä päivämääriä?

Sanoman sivuilla: * Record date for the second instalment of EUR 0.13 per share will be decided by the Board of Directors in September, and the estimated payment date will be in September 2023.

Ja tuosta Board of Directors en löytänyt päivämäärää.

Edit. Kokous 4.9 jossa päätetään päivämäärät irtoamiselle ja maksulle jos oikein ymmärsin.

Kauppalehden salkkuosiossa on maininta, että osinko irtoaa 5.9 ja täsmäytyspäivä on 6.9, maksupäivää ei ole mainittu. Sanomaa on nyt lyöty markkinoilla varsin kovasti tänä vuonna, olen silti kevään osingoilla lisäillyt osaketta ja samoin aion tehdä nyt syksyllä. Kaksi isohkoa ostosta yhdistettynä inflaatioon ja korkojen nousuun löi osakkeesta ilmat pihalle. Uskon edelleen Duinhovenin kykyihin Sanoman johdossa vaikka nyt vähän vastatuulta on ilmassa ollutkin.

Nyt oli tullut päätös toisen osingon maksusta, ja eiköhän tule myöhemmin päätös myös kolmannen maksusta. Kovasti on osaketta tosiaan lyöty, ja näillä tasoilla ei tunnu kalliilta. Toki Media Finlandin tulevaisuuden tuloksentekokyky on kysymysmerkki, mutta luottoa on on Learningin kehitykseen.

Sanoman hallitus päätti osingon toisen erän maksupäivästä | Kauppalehti

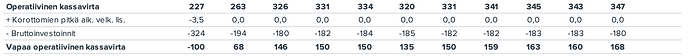

@Petri_Gostowski , mitä nuo DCF-laskelman bruttoinvestoinnit pitää sisällään? Capex-investoinnithan ovat vuosia olleet tasolla 30-50Me. Sisältääkö nuo jotain operatiivisia rahoituskuluja tai jotain muuta mitä haluat ottaa huomioon laskiessasi vapaata kassavirtaa? Vuodelta 2022 Sanoman FCF (operatiivinen kassavirta - CAPEX) oli 111,7 Me, mutta teidän raportissa -100 Me. Eikö olisi tarkoituksenmukaisempaa että bruttoinvestoinnit sisältäisi pitkälti capexin ja sitten muita tällaisia relevantteja kuluja laittaisi tuonne “muut” -osioon selitteiden kanssa.

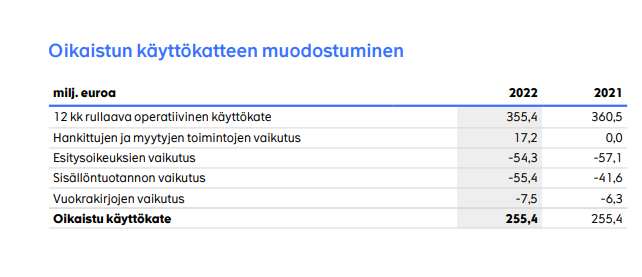

Se huomioi mm. sisällöntuotannon ja esitysoikeuksien hankinnat. Nuo erät selittävät myös sitä suurta eroa oikaistun ja raportoidun käyttökatteen välillä, kuten ao. kuvasta näkee.

Miellän nuo itse kyllä investoinneiksi, joten mielestäni looginen paikka niille on juurikin tuo mallissa. Lisäksi meidän malli laskee nuo toteutuneiden lukujen osalta automaattisesti tase-eristä, joten logiikkakin pysyy samana, kun ne tulevien vuosien kohdalla on myös investointeina.

Kiitos Petri ![]() Ihan selkeästihän nuo on capexiin verrattavissa olevia jatkuvia, säännöllisiä ja välttämättömiä kulueriä liiketoiminnan kannalta

Ihan selkeästihän nuo on capexiin verrattavissa olevia jatkuvia, säännöllisiä ja välttämättömiä kulueriä liiketoiminnan kannalta ![]()

Sanoman kurssi romahtanut yli 50% viimeisen vuoden aikana ja on 5v pohjilla (mm. selvästi alle koronapohjien). Ei ole tullut kovin tarkasti yhtiötä seurattua, niin pitää kysyä, että mitä siellä on tapahtunut? En ole huomannut, että mitään isompia ongelmia ainakaan yleiseen talousmediaan olisi noussut. Talousympäristö kurittaa medialiiketoimintaa, mutta mikä learningia hiertää? @Petri_Gostowski

Liikevaihto näyttää jatkuvan kivasti, mutta ei oikaistu tuloskaan näyttäisi ennusteiden mukaan niin paljon romahtavan, että selittäisi -50% kurssin. Mikä raportoitua tulosta pudottaa noin merkittävästi, joku alaskirjaus?

Varmaan kaikkiin löytyisi vastaukset lukemalla katsauksia ja raportteja, mutta olen laiska. Myös joku muu saattaa miettiä näitä, eikä tämäkään ketju liian aktiivinen ole…

Isohko (Helsingin mittakaavassa) ja tylsä yhtiö kyykkää -50% ilman isompia uutisia. Kuulostaa ihan sijoituscaselta ![]()

150 M 8 % Hybridi, ensi vuonna uudelleenrahoitettava 200 M bondi (0,625 %) ja Learningin hinnoittelumekanismi (kerran vuodessa). Jälkimmäinen käsittääkseni hoidettu nyt kun inflaatio rauhoittuu. Muut hoituu vasta jos/kun korot tulee alas. Learningin kasvu on myös pääosin epäorgaanista mikä istuu huonosti tähän korkoympäristöön. 75 % liikevoitosta tulee kuitenkin Learningista joka on melko defensiivistä.