Pientä jatkokommenttia raporttiin kiinnostuneille

Q3:lta ei tosiaan noussut mitään isompia yllätyksiä, eli LeadDeskin tuloskasvu vetää hyvin etenkin Zisson-oston ja yleisen kulukurin tuella. Orgaaninen kasvu oli taas sinänsä odotettavasti heikkoa, kun yhtiön panokset kasvuun ovat vielä maltilliset.

Liikevaihdon orgaaninen kehitys oli silti meidän odotusta heikompaa, ja meidän arvion mukaan koko vuonna 2025 negatiivista. Tällä puolella tuli tehtyä ennustelaskuja, jotka valuivat toki tuonne tulosennusteiden puolelle.

Vähän ajatustenvirtaa tämän odotusten laskun taustalta.

Vuoden 2025 kasvun heikkouden taustalla on myös kertaluonteisia ajureita: viime vuoden lopussa otettiin sisään heikommin kannattavien asiakkuuksien poistumaa, Q4:llä viime vuonna suuret projektitulot tekevät vertailukaudesta vaikean. Espanjassa & Hollannissa oli myös regulaatiomuutoksia jotka painoivat Q3:lla kasvua. Ja tietysti LeadDeskin fokus ei vuonna 2025 vielä ole kasvun puolella, joten myöskin odotustaso on vielä matalampi.

Tässä viime vuosina on kuitenkin ilmaantunut säännöllisesti erilaisia, sinänsä kertaluonteisia kasvun hidasteita (mm. suurasiakkaiden hankintapäätösten hidastuminen ja projektiliikevaihdon lasku, ‘väliaikaisten’ korona-asiakkuuksien poistuma, myyntipanosten painon muutos nopeasta SME-kaupasta kohti pidempien myyntisyklien suurasiakkuuksia, kruunujen heikentyminen, heikosti kannattavien asiakkuuksien poistuma, regulaatiomuutokset…), että ennusteissakin on tarpeen pitää tilaa pienille yllättäville vastatuulille. Tässä matalamman kasvun vaiheessa tällä on enemmän merkitystä kuin nousumarkkinassa, kun näiden merkitys on suhteellisesti vähän suurempi.

Toisena näkökulmana on edellytykset kasvun piristymiseen. Lähtökohtaisesti ajattelisin niin, että ennen kasvupanosten kasvattamista ulospäin näkyisi jonkin verran varhaisia merkkejä orgaanisen kasvun piristymisestä. Tämä kertoisi kasvun vahvistamiseen löytyvän jokin jokseenkin testattu resepti, jota voitaisiin vahvistaa lisäämällä panostuksia myyntiin ja markkinointiin. Nyt tilanne on vielä se, ettei tästä näy selviä merkkejä, eli on epäselvää miten hyvin kasvupanoksien kasvattaminen lähtee puremaan. Tätä taustaa vasten odotuksetkin on mielestäni hyvä pitää maltillisena. Olli kyllä haastattelussa kommentoi että investointikohdeet ovat alkaneet muodostua, mikä on tietysti hyvä signaali, vaikka näiden toimivuudesta saadaan parempi kuva nähdäkseni vasta sitten kun niihin on ehditty jonkin aikaa enemmän panostaa.

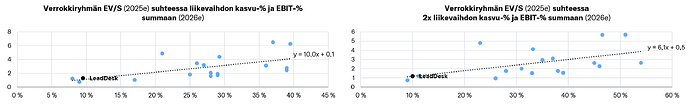

Arvostus on meidän näkemyksen mukaan kohtuullisella (2026e EV/EBIT 15x) tai hyvin houkuttelevallakin tasolla (DCF 9e/osake vs. osakekurssi 6,9e/osake), jos tuo meidän nykyennusteiden loivahko orgaanisen kasvun piristyminen n. 5 %/vuosi -tasolle saadaan aikaan. Ja tämän päälle yhtiöltä voi mielestäni odottaa arvoa luovia yritysostoja, jotka eivät ennusteissa vielä ole.

Näkemyksen jarruna on kuitenkin toistaiseksi heikkona säilyvä näkyvyys orgaanisen kasvun tasoon jatkossa (onnistuuko kiihdyttäminen ja miten hyvin), ja toisaalta nuo edelleen matalat verrokkiarvostukset, joiden puitteissa arvostukselle on vähemmän nousuajureita.

Jos on lisäkysymyksiä muista teemoista niin laittakaa tulemaan vain

![]() sama tulkinta.

sama tulkinta.