Mitä tulee mieleen, kun puhutaan lentoliikenteeseen sijoittamisesta? Lentoyhtiöt ovat ensimmäisten joukossa, samoin huippukuntoiset ja -kalliit komponenttivalmistajat. Mutta entäs se yhtiö, joka omistaa koneet? Tässä ketjussa käsitellään firmaa, joka saa melko vähän huomiota verrattuna kokoluokkaansa ja merkitykseensä koko toimialalle.

AerCap Holdings (NYSE: AER) on vuonna 1995 perustettu, Irlannissa päämajaansa pitävä globaali lentokonevuokrausmarkkinan jättiläinen. Se on ylivoimaisesti maailman suurin matkustajalentokoneiden, helikoptereiden ja moottoreiden vuokraaja, jonka asiakkaita ovat kasvavissa määrin lentoyhtiöt ympäri maailmaa - yhteensä AerCap omistaa n. 3500 kappaletta yllä mainittuja assetteja.

Markkina-arvo: 16,9 BUSD

Liikevaihto (TTM): 7,76 BUSD

EPS (TTM): 15,18 USD

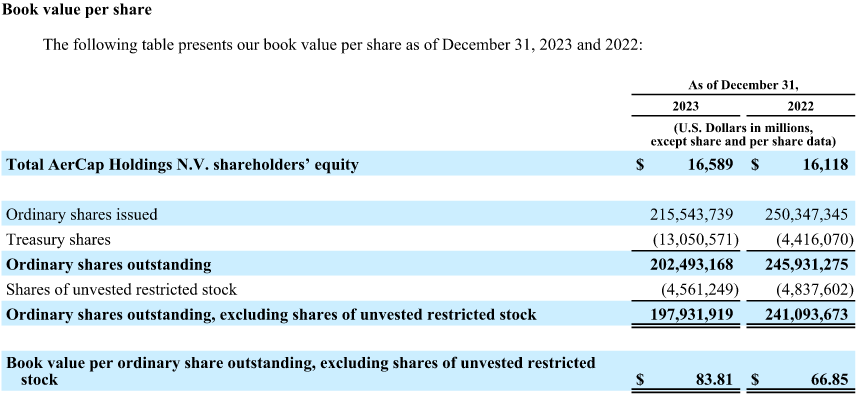

Kirja-arvo per osake (30.6.24): 89,5 USD

Osakekurssi (4.8.24): 86,61 USD

AerCapin bisnes on melko tylsää sorttia, mutta jokaiselle liisausbisneksestä tietävälle ymmärrettävää: se ostaa koneita ja moottoreita valmistajilta (joskus myös muilta tahoilta), rahoittaa ostokset velalla ja pääomalla, ja vuokraa ne sitten eteenpäin. Vuokrasopimukset ovat alalla pitkiä, AerCapin keskimääräisen sopimuksen ollessa kestoltaan yli seitsemän vuotta. Lisäksi AerCap tienaa koneiden ja moottorien huollolla, joka kuuluu yleensä vuokrasopimukseen. Se on kuitenkin hyvin pieni osa yhtiön kokonaisliikevaihdosta (alle 10 %).

Historiaa

Seuraavaksi on tulossa kasa lyhenteitä, josta pyydän jo etukäteen anteeksi.

2000-luvun alussa vuokrausala oli nykyistä pienempi, ja sitä hallitsivat etupäässä kaksi toimijaa: General Electricin omistama GECAS, sekä AIG:n omistama ILFC. AerCap - tuolloin vielä edeltäjänsä nimellä Debis Airfinance - oli pienempi kilpailija, mutta vuonna 2014 tähän tuli muutos AerCapin hankkiessa ILFC:n 7,6 BUSD:n kauppahinnalla (koostuen käteisestä ja merkittävästä osakeannista), saaden kaupassa 41 BUSD:n edestä assetteja, ILFC:n tilauskannan tulevaa kasvua varten, ja tietysti luoden uskottavan kilpailijan GECASille. AIG:n myyntiaikeet perustuivat organisaation uudelleenjärjestelyyn ja finanssikriisin aikaisten bailouttien takaisinmaksuun, joten AerCap pääsi ostamaan ILFC:n alle sen kirja-arvon - tapahtuma, joka tuppaa olemaan yleinen AerCapin kaupanteossa.

Koronapandemia sotki ilmailualan suunnitelmat oikein kunnolla, mutta AerCap ei todellakaan lepäillyt laakereillaan. Maaliskuussa 2021 AerCap julkisti ostavansa GECASin General Electriciltä valtavassa 30,2 BUSD:n kaupassa, joka teki AerCapista vuokrausmarkkinan kuninkaan. Se myös avasi AerCapille uuden bisnesalan, sillä GECASin helikopteribisnes Milestone siirtyi AerCapin haltuun osana diiliä. Kuten ILFC-ostokin, niin tämäkin kauppa perustui myyjätahon aikeisiin järjestellä yhtiötä uudelleen, minkä vuoksi AerCap pääsi taas ostamaan assetit alennuksella itselleen. GE:stä tuli samalla AerCapin suurin omistaja, sillä korvaukseen sisältyi 6,6 BUSD:n edestä AerCapin osakkeita. Näistä lisää myöhemmin. Kahdessa vuosikymmenessä piskuinen AerCap nielaisi siis kummatkin alan kahdesta hallitsijasta, ja on nyt täysin ylhäisessä yksinäisyydessään alansa ykkönen.

Bisnesalat

- AerCap Leasing: ydinbisnes eli lentokoneiden vuokraus. Suurin ja tärkein osa yhtiötä, liikevaihdosta n. 90 prosenttia tulee tästä. Bisnes on hyvin hajautettu globaalisti: viisi suurinta asiakasta edustavat 20 prosenttia yhtiön konekannasta, ja asiakkaat eivät ole keskittyneet yksittäiseen maanosaan. APAC-alue on yhtiölle tärkein markkina, jonne on vuokrattu kolmasosa yhtiön koneista. Kuten yllä mainitsin, niin koneiden huoltosopimukset ovat sisäänleivottuna liisaukseen; ymmärtääkseni kaikissa bisnesalueissa homma toimii samalla tavalla.

- AerCap Cargo: sama kuin yllä, mutta rahtikoneilla. Näiden osuus AerCapin konekannasta on 120 kappaletta, eli matkustajalentokoneisiin verrattuna bisnes on pienimuotoisempaa. Suurimmat asiakkaat ovat Amazon ja Maersk.

- AerCap Materials: lentokoneen osien korjaus-, jakelu- ja myyntibisnes. AerCapilla on omat toimitilat lentokoneiden purkamiseen, josta saadaan myös varaosia yli 850 asiakkaan käyttöön.

- Milestone: helikopterien liisausbisnes. Konekanta on reilun 320 helikopterin suuruinen, ja asiakaskuntaan kuuluu mm. kuljetuspalveluiden tarjoajia ja energiayhtiöitä.

- AerCap Engines: ehkä mielenkiintoisin osa yhtiötä. Engines on lentokonemoottorien vuokrausta hoitava bisnes, johon AerCap on tehnyt isoja panostuksia viime vuosien aikana – yhtiön CMD:llä viestittiin n. 8 BUSD:n moottoritilauksista edellisen kolmen vuoden aikana. Lentoyhtiöiden on pidettävä koneet ilmassa, eivätkä lentokoneet voi olla pitkiä aikoja poissa pelistä moottorivikojen takia. Engines-bisnes vastaa tähän ongelmaan tarjoamalla nopealla aikataululla varamoottoreita sekä moottorien huoltopalveluita. AerCapin ja moottorivalmistaja Safranin puoliksi omistama yhteisyritys Shannon Engine Support on osa tätä segmenttiä. V. 2023 vuosikertomuksessa AerCap mainitsee yhtiön tuottaneen 124 MUSD:n liisaustulot.

Kilpailuedut

Lentokonevuokraus ei ole bisnes, jossa nautitaan syvistä vallihaudoista ja korkeista kannattavuuksista – päinvastoin. AerCap saa kuitenkin skaalaetuja ison kokoluokkansa turvin. Laajempi verkosto ympäri maailmaa, hyvät suhteet valmistajiin sekä taloudelliset valmiudet hankintoihin, altistus eri konetyyppeihin ja huoltosopimukset takaavat etua kilpailijoihin nähden. Markkinalle ei myöskään ole erityisen helppoa tulla uutena toimijana.

Markkinatrendit

AerCapin sijoitusteesin kannalta on muutama tärkeä markkinatrendi, jotka ovat mainittava tässä erikseen:

- Liisausmarkkinan kasvu. Viime vuosina yhä suurempi osa uusista lentokoneista on mennyt liisaajien taseisiin, eikä suoraan lentoyhtiöiden haltuun. Lentokoneet sitovat sen verran paljon pääomia, että vuokraus on yhä useammille parempi vaihtoehto.

- Lentoliikenteen kysyntä on huipussaan. Ympäristöasioista voi kukin olla mitä mieltä tahansa, mutta lentäminen on kaikkea muuta kuin loppumassa. Tämä on taannut sen, että AerCapin ja muiden vuokraajien koneille löytyy kysyntää vuokrankorotuksista huolimatta (2019-2023 välillä 20 prosentin kasvu isoimman lentokoneryhmän eli A321Neon vuokrissa, vuokrausaste lähentelee 100 prosenttia). Tämä pätee etenkin kohdan nro 3 valossa:

- Uusien lentokoneiden ja moottoreiden tuotanto sakkaa pahasti. Boeing, Airbus, Raytheon – kaikki suuria valmistajia, kaikki viestineet suurista tuotanto-ongelmista viimeisen 12 kuukauden aikana. Ongelmia on sekä tuotantoketjuissa että turvallisuusseikoissa, kuten moni on uutisista varmasti nähnytkin.

Tarjontaa ei siis ole lähimainkaan riittävästi kaikille lentokoneita hamuaville. Esimerkki: vuoden 2024 uusien lentokoneiden tuotanto on AerCapin CMD-materiaalien mukaan jäämässä vuoden 2017 tasolle! AerCapin kilpailija/verrokkiyhtiö Air Leasen toimitusjohtaja taas ennusti Q2/2024-konffapuhelussaan Boeingin ja Airbusin tuotanto-ongelmien jatkuvan 3-4 vuoden ajan – sama linja, jota AerCapin johto on myös viestinyt.

Mihin tämä sitten johtaa? No, positiivisiin asioihin niille, joilla on käyttökelpoisia lentokoneita vuokrattavaksi – ja myytäväksi halukkaille ostajille.

Pääoman allokoinnin mestariteos?

Jokaisen toimitusjohtajan tärkein tehtävä on kasvattaa firman osakekohtaista käypää arvoa. Jos olet oppinut alakoulussa murtolukuja ja myöhemmin elämässä pääoman allokointia, niin tiedät hyvin, että sitä voi kasvattaa kahdella tavalla: kasvata arvoa (osoittaja) tai pienennä osakemäärää (nimittäjä). Jos olen sijoitusurani aikana nähnyt yhden toimitusjohtajan, joka ymmärtää tämän, niin se on AerCapin Aengus Kelly. Alla olevassa kuvassa tiivistyy Kellyn mielenmaailma:

AerCapin johto on onnistunut viime vuosien aikana erinomaisesti allokoimaan pääomaa omistajia hyödyttävällä tavalla, mistä myös osakekurssi on kiittänyt. Alla esimerkkitapauksia:

- AerCap on pyrkinyt hankkimaan uusia koneita opportunistisesti ja vastasyklisesti. GECAS-hankinta lentoliikenteen romahdettua on selkeä esimerkki, mutta myös hiljattain julkaistu uutinen 37 Airbus 321Neo-lentokoneen tilauskirjan ostaminen likviditeettikriisissä painineelta halpalentoyhtiö Spirit Airlinesilta osoittaa nopeaa ja tehokasta toimintaa.

- Valtavat omien osakkeiden takaisinostot ja mitätöinnit – pelkästään vuoden 2023 aikana, jolloin AerCapin oma osake oli arvostettu n. 0,8x kirja-arvoon, yhtiö mitätöi 18 prosenttia osakekannastaan! Suurin osa tästä oli muuten – kuinkas muuten – GE:ltä ostettuja osakkeita, joita AerCap hankki 36,4 miljoonaa kappaletta (n. 15 % koko osakekannasta). Ensin ostettiin GECAS alle käyvän arvon, sitten ostettiin kaupassa liikkuneet osakkeet alennuksella takaisin. Ei huono.

- Millä AerCap on rahoittanut noin valtavat takaisinosto-ohjelmat? Vastaus on helppo: AerCap on hyödyntänyt kysynnän ja tarjonnan epätasapainoa myymällä vanhempaa konekantaansa korkeilla hinnoilla lentoyhtiöille n. 15-20 prosenttia yli niiden kirja-arvon. Tämä on selvästi yli pitkän aikavälin keskiarvon (10 %), mikä kuvastaa kysyntätilannetta. Ylihinta voi kuulostaa pieneltä, mutta koska AerCapin konekantaa on rahoitettu suureksi osaksi velalla, niin omaan pääomaan nähden myynnit tuovat hyvin rahaa. Asetelman kruunaa omien osakkeiden takaisinosto alle kirja-arvon, kuten alla oleva kuvaaja näyttää.

AerCap tarjoaa sijoittajalle herkkua pääoman allokoinnin saralla: on kyse sitten orgaanisesta kasvusta, yritysostoista, bisneksen kutistamisesta tai kasvattamisesta, niin tavoite on aina yhtä selkeä: arvonluonti osakkeenomistajille.

AerCapin suunnitelma pääomien allokointiin on selkeää. Terveen velkatason ja IG-luottoluokituksen säilyttäminen on ykkösprioriteetti, jonka jälkeen keskitytään tilaisuuksien tullen uusien koneiden tilauksiin ja omien osakkeiden takaisinostoon. Yhtiö aloitti myös osingonjaon osakkeen arvostuksen kohotessa kirja-arvon tasolle, ja osingonkasvatusta yhtiö aikoo ajaa pienentämällä osakekantaansa. Hesulin kioskit, kirjoittakaapa tuo ylös.

Johto

Yhtiön ylin johto on ilmeisen kokenutta, ja suurin osa on pitkän linjan veteraaneja ILFC:stä ja GECASista ennen yritysostoja. Kuten yllä sanottu, niin toimitusjohtaja on 25 vuotta alalla eri rooleissa toiminut Aengus Kelly, joka omistaa nelisen prosenttia yhtiöstä. Kellyn tyyliä voisi kuvailla konservatiiviseksi, ainakin mitä tulee alakanttiin annettuihin ohjeistuksiin ja niiden myöhempiin nostamisiin pitkin vuosia. Sijoittajien palvelu, omistaja-arvo ja buybackit ovat Kellylle ja AerCapin johdolle todellinen sydämen asia.

Riskit

Lentobisnekseen liittyy monia riskejä, joista pari selkeintä on realisoitunut viime vuosina koronan ja Venäjän hyökkäyssodan muodossa. Vaikka AerCap onkin osoittautunut hyvin kyvykkääksi ennakoimaan ongelmia ja ottamaan kalustoaan haltuun ongelmatilanteissa, niin immuuni se ei ole: Venäjälle jäi talvella 2022 AerCapin kalustoa jumiin merkittävissä määrin (5 % kannasta). Vaikka vakuutuskorvaukset korvaavatkin menetystä, ja niitä pidetään yhtenä AerCapin piiloarvon lähteenä (arviolta n. 7 USD/osake tulevia korvauksia) niin on hyvä muistaa, että monikin asia voi mennä hyvin pieleen hyvin äkkiä.

Korot ovat myös riskitekijä. Kun konekanta on suurimmaksi osaksi rahoitettu velalla, niin korkojen liikkeitä sopii seurata. Viime vuosien korkojen noususta on kuitenkin selvitty ongelmitta.

Valuaatio?

AerCapin CMD:llä firma toi esille, että sen osake on edullinen sekä finanssiyhtiöiden että teollisuusfirmojen mittapuulla.

Koska AerCap muistuttaa yhtiönä monella tavoin pankkia, niin järkevin valuaatiotapa lienee kuitenkin P/B-luku. Se on liikkunut yhden molemmin puolin – tässä on kuitenkin hyvä muistaa, että nykyisessä kysyntätilanteessa omaisuuserien käypä arvo on melko selvästi kirja-arvoa korkeampi. Historiallisesti lentokonevuokraajia ei kuitenkaan ole arvostettu juurikaan yli P/B 1:n (usein alle sen), eikä siihen välttämättä ole syytäkään – bisnes on syklinen ja tuottaa vain hieman yli 10 %:n oman pääoman tuottoa. AerCap on kuitenkin viime vuosina päässyt hyvässä markkinassa lähemmäs 15 %:n rajaa – jos uskoo hyvien olosuhteiden ja suorittamisen jatkuvan, niin arvostus on maltillinen. Arvostuksesta puheen ollen – AerCapin valuaatiota tulee luultavasti tukemaan yhtiön taipumus takaisinostoihin ja mitätöinteihin. Tämä on selkeä etu verrattuna esim. aiemmin mainittuun kilpailija Air Leaseen, joka ei ole alhaisesta arvostuksestaan huolimatta ostanut omia osakkeitaan takaisin.

Loppusanat

AerCap on monipuolinen ilmailualan yhtiö, josta on tullut alalla keskeinen toimija kasvavan kysynnän ja rajallisen tarjonnan aikana. Sitä johdetaan äärimmäisen hienosti, kasvaen ja kutistuen osakkeenomistajan etu mielessä. Näkymä lähivuosille (ja kenties vielä pidemmällekin) on loistava, ja AerCap on loistavasti sijoittunut hyötymään valmistajien ongelmista ja lentoliikenteen kasvusta. Firma ei tule raketoimaan minkään maailmaa mullistavan innovaation kautta, mutta ilman lentoliikenteen romahduttavaa kriisiä on yhtiöllä hyvät saumat saavuttaa hyvät, ennustettavat vuosituotot hyväksi aikaa tästä eteenpäin.

(Ei sijoitussuositus, omistan AerCapin osakkeita.)