Ei ole itselläkään tunnuksia. Recuron uutiskirjeessä tuli siitä tiivistelmä. Juuri noin, että kirjailijat haluaisivat parempaa korvausta. Aika näyttää tuleeko mitään tästä

Vahva Q3 tulos ja 2024 ohjeistukseen päivitys. Uusi toimitusjohtaja on aloittanut.

Highlights

Unless otherwise specified, numbers are for Q3 2024 and are compared to Q3 2023

● Group revenue up 7% to 954 (896) MSEK, and 8% at constant exchange rates (CER)

● Streaming revenue up 5%, and 8% at constant exchange rates (CER)

● Publishing revenue up 13% with an increase in digital sales of 18% and print sales of 6%

● Adjusted Gross profit up 18% to 436 (368) MSEK, equaling a margin of 45.7% (41.1%)

● Adjusted EBITDA increased by 77% to 178 (101) MSEK, equaling a margin of 18.7% (11.3%)

● The Group updates its 2024 guidance on adjusted EBITDA margin to be around 15% (from 13%), on

operational cash flow to be at least 10% (from 8%), and on organic revenue growth to be around 8%

(from 10%)

● Bodil Eriksson Torp assumed the role of CEO of Storytel Group as of October 1, 2024

Edellisen toimitusjohtajan (Johannes Larcher) parin vuoden pesti käänsi yhtiön suunnan kunnianhimoisesta kasvusta fokusoituneeseen tuottoon. Nyt kun yhtiö on saatu jo melko tukevasti voitolliseksi, niin saa nähdä miten tästä jatketaan. Kasvupotentiaalia on vielä hurjasti näiden ydinmarkkinoiden ulkopuolella.

Elleivät toisin mainita, luvut koskevat Q4 2024:ää ja niitä verrataan Q4 2023:een

- Konsernin liikevaihto kasvoi 9 % 1 028 (946) miljoonaan Ruotsin kruunuun (MSEK) ja 8 % kiinteillä valuuttakursseilla (CER).

- Suoratoistoliikevaihto kasvoi 7 % ja 6 % kiinteillä valuuttakursseilla (CER).

- Kustannustoiminnan liikevaihto kasvoi 15 %, ulkopuolisen myynnin kasvaessa 17 % ja sisäisen myynnin kasvaessa 13 %.

- Oikaistu bruttokate kasvoi 29 % 47

Tässä jatkuu juuri se kehitys, mitä toivoinkin näkeväni viime kvartaalin jälkeen: markkinointi- ja myyntikulut kasvavat vähemmän kuin liikevaihto (ja samalla asiakkaiden pito on parantunut / churn laskenut). Asiakashankinnan teho paranee siis merkittävästi.

Tämä viittaa siihen, että firma ei tarvitse samaan malliin massiivisen pitkiä ilmaisia kokeilujaksoja (tai ainakaan porukka ei kaikkoa niiden jälkeen).

Kurssisakin tämä varmasti jo näkyy, mutta alkaa itseltä löytyä sen verran luottoa että mietin tosissani kelkkaan hyppäämistä.

Ei kaikkoa ei, kun asiakkaille luvattiin viime vuonna kampanjassa pysyvästi -50 % hinnat siihen saakka, kun tilaus on voimassa. Tuo saa itsenikin olemaan tauottamatta Storytelin tilausta. Kympillä kuukausi sadan tunnin käyttörajalla on kuluttajalle aika mukava diili.

Hyvä tieto! Aika rajusti tuo tietty pudottaa osasta tilauksia saatavaa liikevaihtoa (teoriassa), mutta toisaalta asiakkuuden kokonaisarvo voi tuolla nousta aika huimastikin kun churn saadaan putoamaan, eikä asiakasta tarvitse aina “ostaa” uudestaan sisään uusilla kamppiksilla (ja mainontaan uppoavalla rahalla).

Tulos

Storytel Group raportoi vankan operatiivisen suorituskyvyn, ylittäen 2,5 miljoonaa tilaajaa vuoden 2025 ensimmäisellä neljänneksellä

Konsernin liikevaihto kasvoi 7 % 953 (892) MSEK:iin ja vastaa 7 % kiinteillä valuuttakursseilla (CER).

● Striimausliikevaihto kasvoi 6 % ja kustannusliikevaihto 16 %.

● Bruttokate kasvoi 12 % 423 (378) MSEK:iin, vastaten 44,4 % (42,4 %) marginaalia.

● Oikaistu EBITDA kasvoi 44 % 150 (104) MSEK:iin, vastaten 15,7 % (11,7 %) marginaalia.

● Vertailukelpoisuuteen vaikuttavat erät (IAC) -15 (-55) MSEK, jotka liittyvät kokonaan pitkän aikavälin kannustinohjelmiin eivätkä vaikuta kassavirtaan

● Kauden nettotulos oli 19 (-23) MSEK.

● Osakekohtainen tulos, ennen ja jälkeen laimennuksen, oli 0,20 (-0,32) SEK.

● Storytel Groupin hallitus ehdottaa varsinaiselle yhtiökokoukselle kertaluonteista osinkoa 1,00 SEK osakkeelta.

Luvut näyttää tuossa hyvältä, mutta markkinareaktio tyly -15% tällä hetkellä. Ehkä sitä selittää heikohko suoritus edelliseen kvartaaliin verrattuna. Täytyy illemmalla pureskella lisää.

Ihan hyvältä tämä omaan silmään vaikuttaa ja harkitsen kyllä lisäilyä.

- Kasvua tullut tasaisesti, joskin edellistä kvartaalia vastaan tuli dippiä (isompi pudotus oli nähdäkseni publishing puolella, noin -50Msek, missä sesongit vaikuttavat enemmän)

- Markkinointikulut kasvoivat hieman vs. Q4/24 mutta cost of sales laski enemmän.

Hieman negatiivista/kysymyksiäkin on:

- Ehdotetaan yhden kruunun one-off osinkoa. En oikein saa kiinni miksi ihmeessä tällainen.

The Board of Directors of Storytel Group proposes to the Annual General Meeting a one-off dividend of SEK 1.00 per share.

- Nordicsissa tilaajien kasvu pysähtyi (putosi 5000 tilaajaa vs. edellinen kvartaali - toki tämä on vain alle 0.5 prosenttia.

- ARPU putosi maltillisesti kaikkialla. Tämä ilmoitetaan kuitenkin SEK:ssä, mutta tuloja tulee muissa valuutoissa eli varmaankin esim. euron (tai muiden valuuttojen) heikkeneminen vuoden alussa vs. SEK vaikuttaa tähän?

Uutta kilpailua tulee markkinoille: tällä kertaa maksullinen podcast-palvelu Podme - jonka omistaa pohjoismaiden mittakaavassa ihan merkittävän kokoinen Schibsted - alkaa tarjoamaan myös äänikirjoja (ainakin Suomessa ja Ruotsissa): Podme laajentaa sisältötarjontaansa äänikirjoihin | Podme

En usko, että tällä on (ainakaan vielä) merkittävää vaikutusta, mutta Podme:n vahvuus on nimenomaan tuolla ”alkuperäissisällöissä”, joita Storytel on myös pyrkinyt kovasti tekemään. Toki Storytellin puolella tämä on sekä podcasteja, että omia kirjoja/audiosarjoja).

Äänikirjat ovat kuunneltavissa Podmen uuden tilausvaihtoehdon, Premium Totalin tilaajille. Suomessa Premium Total -tilauksen hinta, jolla käyttäjä voi kuunnella äänikirjoja 100 tuntia kuukaudessa, on 19,99 euroa/kk. Premium Totalin tilaaja voi kuunnella myös rajattomasti premium-podcasteja.

Taisi olla sama hinta kuin Storytelilla. Itse ainakin arvostan Storytelin alkuperäissisältöä enemmän.

Kuten aiemminkin todettu, itse olen aiemmin käyttänyt lyhytaikaisesti äänikirjapalveluita tyyliin muutaman kuukauden. Storyteliin syntyi kuitenkin kestävä suhde, kun premium-tilaus luvattiin aikoinaan pysyvästi puoleen hintaan. Eli kympillä kuukausi. Tällä hetkellä vastaavaa tilausmallia tarjotaan standard-tilauksen osalta: Hinnat ja tilaukset - Storytel

Katettahan tuollaiset kampanjat syö, mutta auttavat kyllä kummasti asiakaskannan säilymisessä.

Äänikirjapalveluita tulee varmasti vielä lisää, mutta suurilla toimijoilla on tietenkin melkoinen etulyöntiasema alkuperäissisällön tarjoamisessa sekä paremmat edellytykset pärjätä hintakilpailussa kannattavasti.

Q2:

- Group revenue up 4% to 958 (924) MSEK and equals 8% at constant exchange rates (CER).

- Streaming revenue up 2%, equals 7% at CER, and Publishing revenue up 14%, equals 15% in CER.

- Gross profit up 6% to 434 (411) MSEK, representing a margin of 45.3% (44.4%).

- Adjusted EBITDA increased by 28% to 163 (128) MSEK, representing a margin of 17.0% (13.8%).

- Items Affecting Comparability (IACs) of -2 (-17) MSEK, fully related to long term incentive programs and not affecting cash flow.

- Net profit for the period amounted to 47 (32) MSEK.

- Earnings per share amounted to 0.55 (0.38) SEK before dilution, and to 0.54 (0.38) SEK after dilution.

- Cash flow from operating activities of 155 (78) MSEK.

- The Swedish Competition Authority approved Storytel Group’s acquisition of Bokfabriken

Toimarin katsauksesta napattu:

Our streaming segment achieved strong subscriber growth, with average paying subscribers totaling 2,546,000, an increase of over 11 percent year-on-year.

In the Nordic region, we achieved solid growth of 7 percent year-over-year, adding over 80,000 paying subscribers, of which 10,000 net new paying subscribers during the second quarter. Meanwhile, our Non-Nordic core markets are accelerating, growing by an outstanding 18 percent year-over-year and adding 35,000 new paying subscribers during the second quarter

Toimari unohti kiittää näistä luvuista Mikaelin kirjaa ja alekamppista.

Pitää kommentoida paremmin myöhemmin, mutta tässä muutamia nostoja. Päällisin puolin vaikuttaa ainakin minusta ihan OK kvartaalilta - kasvu aika maltillista mutta kannattavuus paranee hyvin.

- Streaming revenue itse asiassa putosi Q1/25:ltä 862 MSEK → 853 MSEK (mutta markkinointikulut putosivat vastaavasti enemmän, mikä on hyvä)

- Kannattavuus parani (edelleen) hyvin

- Cost of sales putosi hieman edellisestä kvartaalista, vaikka liikevaihto nousi

- Myynti- ja markkinointikulut putosivat edellisestä kvartaalista: Q1 -236.8MSEK vs. Q2 -217.4

Aika samanlainen osarireaktio kuin viimeksikin tuntuu olevan, että julkistuksen jälkeen pientä pudotusta. Saas nähdä kurotaanko taas seuraavina viikkoina kiinni.

Hieman ärsyttävästi nämä numerot ovat raporteissa aina vain edellisen vuoden samaan kvartaaliin vertailuna, niin alla sekä Q1/25, että Q2/25 numerot:

Q1:

Q2:

Q3

-

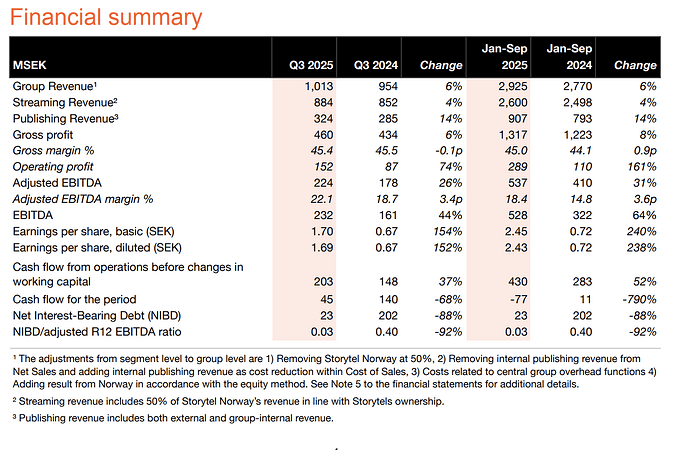

Konsernin liikevaihto kasvoi 6 % 1 013 (954) MSEK:iin ja 9 % kiinteillä valuuttakursseilla (CER).

-

Striimausliikevaihto kasvoi 4 % ja 7 % kiinteillä valuuttakursseilla (CER).

-

Kustannustoiminta kasvoi 14 % ja 16 % kiinteillä valuuttakursseilla (CER).

-

Bruttokate kasvoi 6 % 460 (434) MSEK:iin, marginaalin ollessa 45,4 % (45,5 %).

-

Oikaistu EBITDA kasvoi 26 % 224 (178) MSEK:iin, marginaalin ollessa 22,1 % (18,7 %).

-

Vertailukelpoisuuteen vaikuttavat erät (IACs) 7 (-18) MSEK, liittyen pitkän aikavälin kannustinohjelmiin.

-

Kauden nettotulos oli 138 (55) MSEK.

-

Osakekohtainen tulos oli 1,70 (0,67) SEK ennen laimennusta, 1,69 (0,67) SEK laimennuksen jälkeen.

-

Liiketoiminnan rahavirta ennen käyttöpääoman muutoksia kasvoi 203 (148) MSEK:iin.

Merkittävät tapahtumat kauden jälkeen

● Nostamme vuoden 2025 oikaistun EBITDA-marginaaliohjauksemme 18,0-19,5 prosenttiin (aiemmin 17,5-19,0).

Nyt oli vihdoin aikaa katsoa tätä hieman enemmän ajan kanssa. Vähän ristiriitaiset fiilikset tästä tulee: juna menee oikeaan suuntaan kannattavuuden ja EPSin osalta aika hyvin, mutta kasvu on kyllä vaatimatonta.

Plussaa

- Churn on laskusuunnassa

- Markkinointikulut eivät juuri kasvaneet vaikka liikevaihtoa tuli jonkin verran enemmän sisään.

- Kannattavuus paranee kohisten, ja ennustetta koko vuoden osalta jopa hieman korotettiin.

Kysymysmerkkejä:

- Keskimääräiset tilaajat kasvoivat edellisestä kvartaalista vain noin 2% (ja ~10% vuoden takaisesta) - voiko tätä enää edes kasvuyhtiöksi kutsua?

- Striimaus-liikevaihdon kasvu on vaatimatonta (Q1-Q3/25 nousua vain 4% YoY). Kannattavuutta voi parantaa tiettyyn pisteeseen asti, mutta kasvuakin pitäisi kyllä tulla mielestäni enemmän.

- Toki nyt kun kannattavuus alkaa olla paremmalla tasolla, ehkä sitä rivakampaa laajentumistakin aletaan nähdä tulevaisuudessa?

Tässä vielä kootut luvut:

Hesari kirjoittaa että Spotify alkaa tarjoamaan äänikirjoja nyt myös Suomessakin.

Ja Spotifyn oma tiedote. Laajentuu tosiaan Nordicsiin ja tämähän on vähän kelju asia Storytelin näkökulmasta kun Nordics on sen suurin markkina-alue

Päädyin tämän uutisen myötä laittamaan omat Storytellit luiskaan: tappiota tuli hieman, mutta toistaiseksi päätin poistua kyydistä, koska:

- Kasvu on turhan vaatimatonta ja

- Spotifyn tulo markkinalle nakertaa luultavasti kannattavuutta, koska omaan sisällöntuotantoon ja markkinointiin pitää varmaankin pistää lisää rahaa.

- Spotify premiumin penetraatio on myös Pohjoismaissa erittäin hyvä jo valmiiksi. Joidenkin tutkimusten mukaan, joita löytyi nopealla googletuksella, 95% musiikin kuuntelijoista striimaa sitä, ja lähes 50% maksaa siitä (josta leijonan osa varmaankin Spotifyä), eli tämä iskee välittömästi Storytelliin, vaikka valikoima onkin suppeampi yms.

Voi tämä toki vielä mennä oikein hyvinkin, ja hyppään mieluusti uudelleen kelkkaan kun kuva selkenee, mutta toistaiseksi itse olen tyytyväisempi sivusta katsellen.

Vuosia siinä meni ensimmäisestä uutisesta, että Spotifyn äänikirjat tuli tarjolle täälläkin.

Äkkiseltään vaikuttaa lyömättömältä. Sieltä vaikuttaisi löytyvän lähestulkoon kaikki mitä on Storytel/Bookbeat/Nextory (poislukien näiden omat sisällöt) ja sen lisäksi vielä kattavammin englanninkielistä sisältöä, jonka olen joutunut ostamaan Audiblesta sen puuttuessa muista. Löytyy jopa muutama toivelistoilla ollut kirja, mitä en ole löytänyt mistään muusta äänikirjapalvelusta.

Premiumiin sisältyvien kirjojen lisäksi palvelun kautta saa ostettua joitain kirjoja.

Kun musiikkipalvelusta tulee jo kumminkin maksettua ja samaan hintaan saa kattavan valikoiman äänikirjoja, niin onhan tuo todella haastava paikka kilpailla.

En rehellisesti odottanut noin hyvää valikoimaa heti alkuun.

Oli kyllä kattava katalogi Spotifyllä, yllätti itseni aivan täysin.

Ainoa lohtu Storytelin näkökulmasta on se, että Spotify tarjoaa Premiumiin sisältyen vain 12 tuntia äänikirjojen kuuntelua kuukaudessa. Lisäksi 8 € lisämaksulla saa vain 10 tuntia lisää, mikä tekee hinnoittelusta melko suolaista verrattuna puhtaisiin äänikirjapalveluihin.

Toki tästä se kilpailu alkaa ja vaikea on Spotifyn muskeleita lähteä vääntämään.

Juuri niin, Spotify on niin kallis, että en välttämättä nopealla tähtäimellä näe suurta painetta. Premiumin 12h riittää vain satunnaiskuuntelijalle, ei äänikirjapalvelujen kohderyhmälle. Tuskin 10 tuntia siihen päälle 8 eurolla tilannetta valtavasti muuttaa. Itse kun maksan 10 euroa kuussa Storytellin 100 tunnista kuussa, ei tulisi mieleenkään vaihtaa.