De syns nog i avkastningskurvan redan nu.

I Nordnet syns de åtminstone och 3-årsavkastningen stämmer så bra att de nog är med även i Inderes egna grafer.

De syns nog i avkastningskurvan redan nu.

I Nordnet syns de åtminstone och 3-årsavkastningen stämmer så bra att de nog är med även i Inderes egna grafer.

Syns säkert, men inte uppdelat per rad. T.ex. Tietoevry som en stor utdelare framstår nog som ett större felval än vad det egentligen har varit. Man skulle kunna tro att det vore ganska enkelt att lägga till utdelningsbeloppet per rad när den datan säkert är lättillgänglig. Men det här är inte så viktigt för mig att jag orkar skriva mer om det. Det var bara en utvecklingsidé och åtminstone jag anser det vara viktig information. Tietoevry, Nordea, Aktia, Mandatum m.fl. utdelningsaktier skulle vara en framgång redan om kursen inte sjunker från köpet om det samtidigt har kommit t.ex. 7-9% utdelning år efter år.

Jag stängde den där enkäten, eftersom @CitizenJ redan frågade om den i kaffehörnan. Tack också för att du delade upp alternativen i din egen enkät ![]() Baserat på båda enkäterna kan man tydligt konstatera att majoriteten skulle önska någon form av förändring i Modellportföljens regler.

Baserat på båda enkäterna kan man tydligt konstatera att majoriteten skulle önska någon form av förändring i Modellportföljens regler.

Vi fortsätter utredningarna baserat på detta. Här måste vi fortfarande säkerställa flera saker från regleringssidan, och jag kan inte lova att någon förändring säkert kommer att ske, även om jag själv också skulle önska det. Investeringar görs dock från Inderes Oyj:s balansräkning, och som ett börsnoterat företag kan det uppstå vissa regleringskrångligheter om vi börjar ändra den nuvarande modellen. Men låt dem som tolkar lagparagrafer som sitt arbete hantera denna utredning, och låt oss se hur situationen ser ut. Vi återkommer i ärendet därefter!

Inderes modellportfölj kastade ut Neste och ökade i Qt. ![]()

Vi har idag sålt vår misslyckade Neste-investering (ca 3,7 % av portföljen) och allokerat 2 procentenheter av detta för att återigen göra Qt till vår största innehav i portföljen (ca 11 % av portföljen). Qt:s avtagande tillväxt på kort sikt har återigen lyft fram riskerna, vilket har återspeglats kraftigt i aktiens värdering. Vi tror fortfarande på bolagets långsiktiga tillväxtförutsättningar, och vi ser avkastningsförväntningarna som mycket attraktiva när tillväxten tar fart igen. Även Neste har på längre sikt förutsättningar att uppnå stark vinsttillväxt driven av förnybara produkter, men vi ser risk-avkastningsförhållandet i Qt som betydligt bättre.

RedEye Top Picks verkar ha uppdaterat sin avkastningskurva.

Tidigare visades en kurva på maximalt 7 år, och jag trodde att de började med det någon gång runt 2015. Nu visade det sig att historiken sträcker sig från januari 2007. De började alltså med det nästan från toppen före finanskrisen, men avkastningen är ändå 2159% och CAGR 18,5%.

Utmärkt investering, men ofattbart dålig marknadsföring att dölja en sådan track record. ![]()

Skönt att ibland kunna göra försäljningar från Modellportföljen med ett leende på läpparna också! Det är inte bara att realisera förluster ![]()

Gott om ammunition kvar.

Modellportfölj: Portfölj packad för sommaren - YouTube

Senaste portföljöversikten. 13% sämre än index under början av året. För att maximera eländet presenterades resultaten på en baksmälledag ![]()

Det sägs att det är svårt att slå index över tid (omöjligt för de flesta investerare/analytiker), men omvänt är det lika svårt att förlora mot index över tid, så vi kommer väl snart att göra överavkastning igen när denna regression to the mean-period har kämpats igenom.

Det är inte lätt att slå index, inte ens för proffs.

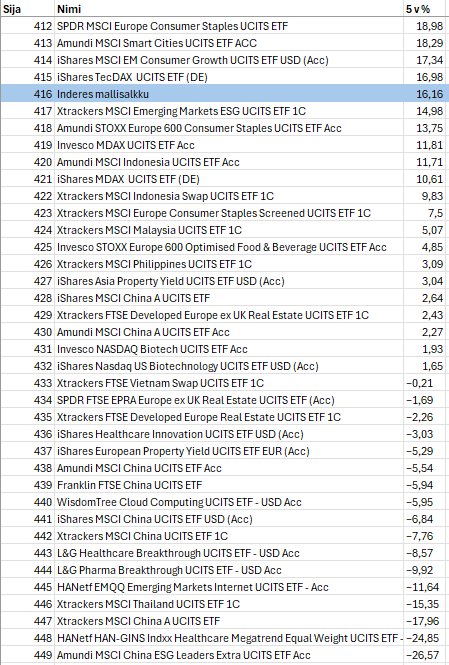

Jämförelse av modellportföljens avkastning med ETF:er tillgängliga på Nordnet.

På Nordnet finns det 448 aktie-tillväxtandel-ETF:er som har en 5-årig avkastningshistorik.

Inderes modellportfölj får i denna jämförelse plats 416/449, vilket innebär att den är bland de sämsta 10%. Utöver detta skulle en privat investerare ha fått betala många skatter, åtminstone för utdelningarna under tiden.

Det har tydligen inte varit lätt under de senaste fem åren, ens mot andra proffs. ![]() Här är alla Nordnets fonder som investerar i Finland. Inderes skulle alltså placera sig sist.

Här är alla Nordnets fonder som investerar i Finland. Inderes skulle alltså placera sig sist.

Den tioåriga avkastningen verkar vara 161,8% beräknad från Nordnets kurva, vilket innebär att man ligger i topp på motsvarande sätt.

Låt oss lägga upp Pietari Laurilas eToro-portfölj här. Det verkar vara en av Finlands mest följda “modellportföljer”.

Han uppger att de långsiktiga avkastningarna har varit cirka 20% CAGR. Han har en intressant strategi som baseras på tre olika analyser, vars viktningar är följande: 50% makro, 30% fundamental och 20% teknisk analys.

Europeiska banker verkar vara tungt viktade.

Pietari Laurila @triangulacapital Portfolio – eToro

Ny intervju med Sijoituskästi

#223 Större avkastning än Warren Buffett – bli miljardär genom att investera? ft. Pietari Laurila - YouTube

I anslutning till detta, vilket rabalder skulle det skapa om modellportföljen började köpa europeiska banker? Jag tror att åtminstone @Pohjolan_Eka skulle ha ett ord att säga till om modellportföljens nästa rader är Nordea och Danske. ![]()

PS. Förresten, hur väl åldrades inte @Atte_Riikolas positiva framhävande i modellportfölj-videon, att Remedy har gått betydligt bättre än index. Hoppas det snart stiger igen och att det inte jinxades för mycket.

Laurila betonade i den intervjun att olika strategier fungerar vid olika tidpunkter och att investeraren måste vara flexibel och försöka upptäcka vad som fungerar på vilken marknad. Det faktum att 50% av analysen är makroanalys säger en hel del om hans investeringsfilosofi.

I intervjun nämns att den genomsnittliga innehavstiden för en position skulle vara endast 2-3 månader, så det är ganska nära swing trading. Portföljen innehåller dock även positioner som har funnits där längre, och t.ex. Nordea verkar ha varit i portföljen i nästan ett år.

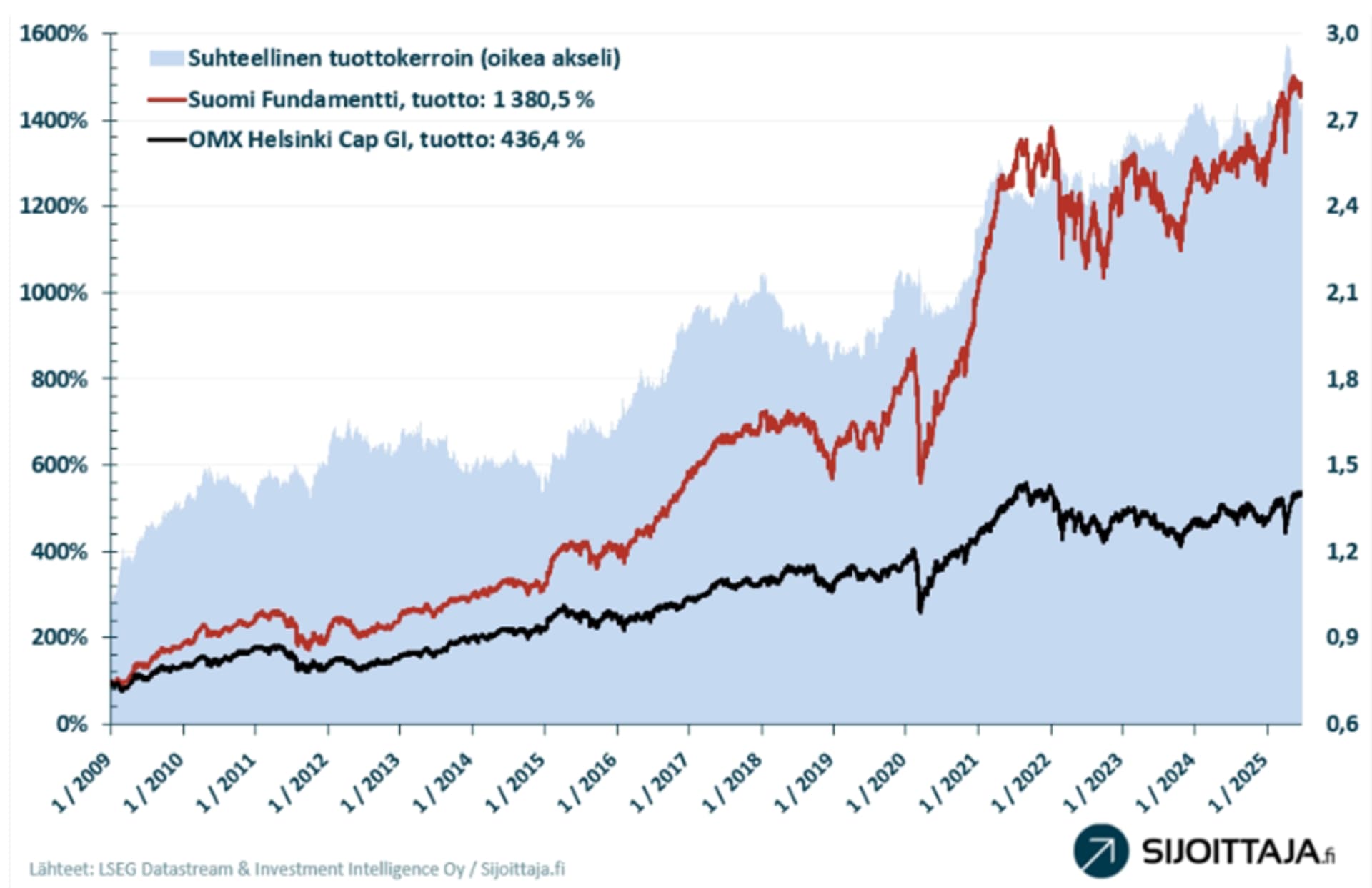

Sijoittaja.fi modellportfölj verkar ha presterat bra. Synd att den ligger bakom en betalvägg, så man kan inte undersöka den närmare.

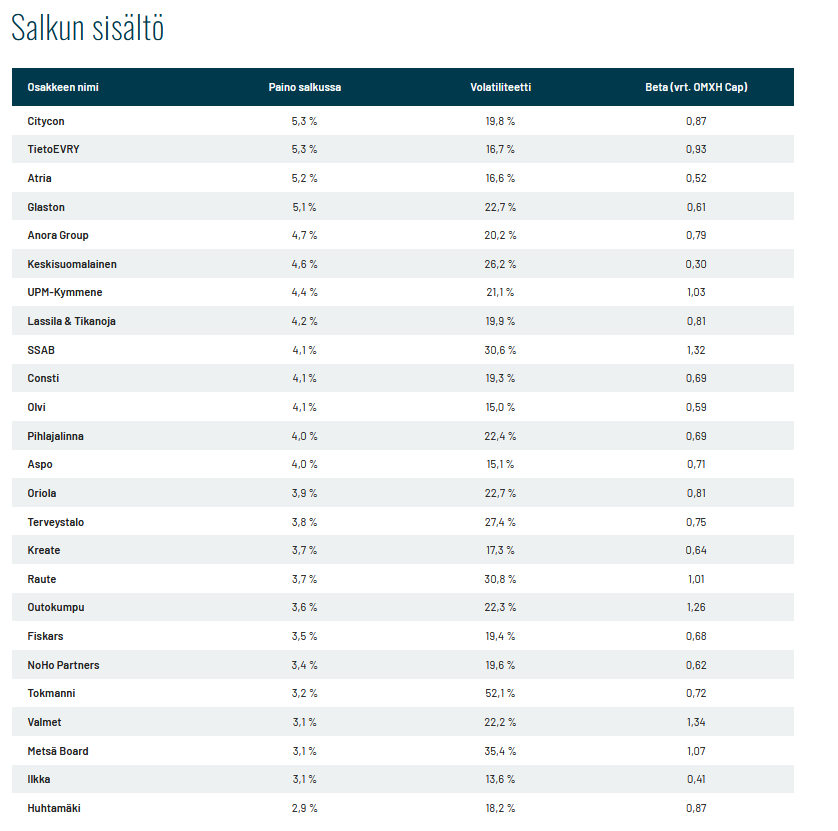

För närvarande är de tre största aktierna i Suomi Fundament, mätt i vikt: Citycon, TietoEVRY och Atria. Portföljen innehåller totalt 25 aktier

Modellportföljernas juni – Modellportföljerna fick en måttlig start på sommarsäsongen

Deras andra modellportfölj som följer den finska kvalitetsstrategin presterade inte lika bra.

Så här ser innehållet i den finska fundamentalportföljen ut

En idé för modellportföljens regler. Jag minns inte direkt vem som skulle ha sagt så, men jag har åtminstone hört riktlinjen flera gånger att sälja en investering om den har fallit över 20%. En sådan s.k. “investeringsvisdomsbaserad” bakdörr för en säljorder, även mot en gällande rekommendation, skulle möjliggöra för modellportföljsteamet en ny möjlighet att omvärdera investeringens risknivå och fundamenta.

Även köprekommendationer varierar dock mer eller mindre i risknivå mellan olika bolag. Om en köprekommendation för ett bolag som Sampo skulle ändras till en köprekommendation med Modulights risknivå, skulle det enligt mig vara befogat att ompröva investeringen på grund av dess förändrade riskprofil.

För att förfina detta skulle det vara naturligt att införa en möjlighet i modellportföljens regler att omvärdera risknivån, eftersom “läropengarna” ändå redan skulle vara betalda vid -20%.

En 20% stop loss skulle kunna fungera som en förlustbegränsare i Bitcoin eller meme-mynt, där det verkliga värdet är omöjligt att fastställa, men en riktig värdeinvesterare, som kanske den person som tjänat mest på aktier i Finland, Kim Lindström, praktiserar den så kallade “average down”-principen, det vill säga man köper mer när det är billigt. Han har förmodligen köpt mest Nokian Tyres och Tietoevry de senaste åren. Han sysslar inte med särskilt små bolag på grund av sin portfölj på över 10 miljoner..https://www.salkunrakentaja.fi/2022/10/konkarisijoittaja-kim-lindstrom-kln-kolumnissa-osakemarkkinat-hinnoittelevat-synkkaa-tulevaisuutta-average-down-strategia-toimii/

Average down fungerar bra i situationer där aktiekursen sjunker medan bolagets värde förblir detsamma. Naturligtvis kan även båda parametrarna förändras på ett sådant sätt att köpcasen ändå kvarstår. Till exempel har aktiekursen under perioden sjunkit med 10 procent och bolagets värde med 15 procent, men missförhållandet mellan pris och värde är fortfarande så stort att det lönar sig att fortsätta köpa.

I den idé jag beskrev tidigare var tanken att ge en option att sälja aktien, om, baserat på en ny granskning, förändringar har skett i bolagets fundamenta. Om -20% uppstår till exempel efter ett års innehavstid, kan kursfallet mycket väl också tyda på förändringar som skett i bolaget, som till exempel en ökad riskprofil för investeringen. Om teamet anser att casen är oförändrad och priset bara sjunker, kommer modellportföljen säkert också att vara redo att fylla på med mer i portföljen. Grundscenariot är alltså säkert alltid en average down enligt rekommendationerna. Denna försäljningsmöjlighet skulle vara en s.k. utväg i en situation där det inte längre finns skäl för average down, t.ex. av portföljförvaltningsskäl, och man skulle vilja avyttra positionen till exempel trots en rekommendation att öka.

Tråden startades för 7 år sedan, där trådstartaren skryter om att hen följer en modellportfölj med god avkastning.

Om jag nu såg rätt, så har 8-års och 5-års avkastningen nu förlorat mot Helsingforsindexet. I 10-års avkastningen har man dock klarat sig bättre. Trådstartaren sa att hen började följa (portföljen) för 10 år sedan. Bra för hen, om hen inte investerade mer pengar på börsen efter det ![]()