Yli 10v takana firettämistä. Silloin ei tuosta termistä ollut tietoakaan ![]()

Ei ole liittynyt salkun kokoon tai kehitykseen millään tavalla, vaikka olenkin irtisanoutunut kaikista työpaikoista, missä olen koskaan ollut. Omiin luonteenpiirteisiin ei kuulu pyöriä samoissa paikoissa vuositolkulla.

Itse on tullut puhuttua sijoittamisesta lähinnä yleisellä tasolla, summat olen jättänyt suosiolla pois, koska tiedän että vastapuolella luvut ovat olleet niin merkittävästi pienempiä. Ei tuo ole keskustelua haitannut, saa sitä asiaa käytyä ilman tarkkoja summiakin. Tietyissä duunari piireissä toki parempi olla sanomatta aiheeseen mitään ja firettämisestä olen puhunut vain hyvin harvoin. Jos aihetta on jossain sivuttu, niin ei se keskustelu ole johtanut mihinkään muuhun kuin mukiin naureskeluun.

Koska yritit johtaa harhaan virheellisellä kysymykselläsi, valitsen kolmannen todellisen ja olemassaolevan vaihtoehdon:

- Järjestelmä on ylijäämäinen ja eliniän odotusarvon perusteella eläkeikää säätäen se myös pidetään sellaisena.

EVK-maksuja ei siis tarvitse korottaa.

Tilanne on tänään parempi kuin vuosi sitten, koska pitkäaikaisessa sijoittamisessa väärän riskin käsityksen perusteella taitamattomasti asetettua osakepainon rajaa on nostettu, mikä tulee kasvattamaan eläkerahastojen tuottoja jatkossa.

Korjattavia ongelmiakin on, YEL- ja KeVan julkkarieläkejärjestelmä elää kädestä suuhun rahastoimatta mitään. Se pitää jonkun laskutaitoisen aikuisen korjata työeläkkeiden tavoin kasvavassa määrin rahastoivaksi järjestelmäksi.

Tästä aiemmin tapahtuneesta kohtuuttomuudesta olen samaa mieltä enkä minäkään osaa muuttaa historiaa. Tämä jää isovanhempiemme laskutaidottomuuden (ja osin erilaisen sijoitusympäristön) monumentiksi josta kannattaa ottaa oppia.

Onneksi noin 35 vuotta sitten aloitetut työeläkerahastot pystyivät maksamaan viime vuonna 23.4 miljardin tuotollaan jo 64.6% kaikista eläkkeistä pääomaa syömättä. Rahastojen 23.4 MRD tuotto + eläkevakuutuskertymä 27.5 MRD on yli 140% maksetusta 36.2 miljardin eläkesummasta.

Eläkevakuutuskertymän puolikaskin olisi siis riittänyt eläkkeiden maksamiseen rahastojen pääomaa syömättä. Nykyisen tasoisia eläkevakuutusmaksuja ei tarvita nykyisten eläkeläisten vuoksi. Viime vuosi oli tuotoiltaan varsin tyypillinen, joten puolta pienemmätkin eläkevakuutusmaksut riittäisivät yhdessä eläkerahastojen tuoton kanssa ja silloinkaan emme söisi kaikille sukupolville yhteisten eläkerahastojen pääomaa.

Eläkevakuutusmaksuilla kasvatetaan eläkerahastojen kokoa vähitellen kunnes lopulta kaikki eläkkeet voidaan maksaa kestävällä tavalla rahaston tuotolla.

Olen hämmästynyt, että korkoa korolle ilmiön merkitys vuosikymmenien kuluttua tarvittavaa rahamäärää säästettäessä ei ole itsestäänselvyys tällaisella foorumilla?

Mennään pahasti off-topic mutta ajatuksesi toi mieleeni hauskan johtopäätöksen: Lopulta eläkejärjestelmä firettää itsensä ![]()

(Ehkä jopa sen piirissä olevat ihmisetkin)

Olen kuunnellut Charlie Mungerin viisauksia ja yksi tärkeä viesti hänellä on se, että siinä missä nuorempana voi ottaa riskejä markkinoilla, korkoa korolle -ilmiön avulla voi paikata monia virheitä (jos ei nyt ihan nollaa sijoituksiaan). Sen sijaan viisi-kuusikymppisenä peli on ihan toisenlainen, ei ole enää varaa isoihin virheisiin, koska niistä ei enää ehdi toipua.

Itse olen hiukan yli 50 ja salkkuni on varsin keskittynyt. Toki en tavoittele täydellistä fireä vaan enemmänkin hyvää ja vahvaa taloudellista puskuria, joka auttaa mahdollisten vaikeampien aikojen yli. Mutta silti, tässä iässä ei saa enää uutta tilaisuutta. Korkoa korolle -ilmiö on toiminut tähän asti ja se pitää pitää turvallisesti toiminnassa edelleenkin.

Miten te muut firettäjät olette miettineet asiaa - millä keinoilla yhtä aikaa pidätte korkoa korolle -ilmiön voimissaan ja turvaatte osakesijoituksianne?

Itse omistan eri omaisuusluokkia yli 60 vuotiaana. Osakkeiden osalta osinkorahoitus on tulo/kulurakenteessani merkittävä erä. Osakkeiden arvon kehitys (kunhan niitä ei myy)pitäisi turvata korkoa korolle ilmiötä isossa kuvassa pitkällä aikavälillä. Toki kaikki on kiinni onnistuneesta osakevalinnasta. Asuntojen osalta vuokratuotto pitää pinnalla ja vuokrat elättävät. Asuntojen arvoa en sattuneista syystä tässä suhdannetilanteessa mieti - koska asiat ei miettimällä muutu…

Itse painotan yrityksiä, joilla on kohtuullisen alhainen P/E-luku (about 10 tai alle), yritys jakaa osinkoa (siitä on myös aikasarjaa) ja P/B on ykkösen tietämillä. Tuo ainakin jonkun illuusion omaan mieleen siitä, että olisi ”margin of safety”. Näitä firmoja on toki aina vain vähemmän ja jostain kriteeristä on vain joustettava.

Tietty salkussa pitää tai saa olla muutama ”toivotaantoivotaan” -osake, joilla on semmoista voimakasta kasvupotentiaalia. Muutenhan alkaa olemaan kyse luovuttamisesta. Tietysti osakkeet eivät saa olla ainoa omaisuuslaji. On pakotettava itsensä myös muihin omaisuusluokkiin (tämän opin jo IT-kuplan puhkeamisen jälkeen 2000-luvun alun meiningeissä).

Omassa salkussa osuutta kasvattavat sijoitukset laajalti hajautettuihin ETF:iin:

Olen ottanut hajautuksen kulmakiviksi isoihin ja keskisuuriin kehittyneiden markkinoiden rahaston sekä Avantis Global Small cap value -faktorirahaston. Tähän päälle pikkusiivut Eurooppaan sijoittavaa-ETF:ää ja globaalia Healthcare sektorin ETF:ää. Näillä saa hajautusta n. 3000 yhtiöön maltillisilla kustannuksilla. Yhtiöriskit tällä hajautuksella jäävät maltillisiksi, mutta tuotto-odotus on silti järkevä. Onnistuneilla osakepoiminnoilla voisi toki pikkuisen lisätuottoa saada - tai sitten ei.

Myyn pois suoria sijoituksia, joissa on reipas etunoja jenkkien megacap teknoissa. Keskittyneisyys vaatii pitkäjänteistä purkamista, mutta verotus hieman rajoittaa kuinka nopeasti tätä voi fiksusti purkaa. Lisäsäästöt ohjaan suoraan rahastoihin, samoin osingot.

Ei pidä unohtaa myöskään käteispuskuria ja bondeja: Itsellä on nykyään 8 kk menot pankissa likvidinä ja muutama prosentti myös kohtuullisen duraation euromääräisissä yrityslainoissa. Käteispuskuria on pakko kasvattaa, kun fire on käsillä. Samoin bondien osuutta vielä maltillisemmalla riskiprofiililla, vaikka tuotto niissä jääkin vaatimattomaksi. Tuottojen sekvenssiriski (sequence of return risk) kannattaa kysäistä AI:lta, jos ei ole tuttu.

Aktiivinen osakepoiminta ja firetys ovat haastava yhdistelmä. Ok, täysin mahdollinen yhdistelmä, mutta kallistun itse riskienhallintasyistä varsin reippaaseen hajautuksen kasvattamiseen.

Kehittyviä markkinoita ei (toistaiseksi) ole salkussa, kun niiden riskiprofiili mietityttää: Esim. Venäjä on nollattu jo pariin kertaan viimeiseen sataan vuoteen. Kiina kerran. “History doesn’t repeat itself but it rhymes” -sanonta on itselläni mielessä. “Häntäriski” on kehittyvillä markkinoilla täynnä isoja yllätyksiä.

Toinen tekijä on salkun absoluuttinen koko: Vaikka hajautus ja allokaatio olisivat kohdillaan, tulee salkun olla riittävän iso, jotta se tuo riittävän turvan. Firetys aggressiivisella nostoprosentilla voi toimia, mutta heikkojen markkinatuottojen osuessa alkuvuosiin olet hyvin todennäköisesti liemessä - tai takaisin töissä.

Nykysalkulla hajautuksen puolesta firetys saattaisi nippa nappa onnistua, mutta kokoon kaipaan vielä lisäystä ennen kuin voin siirtyä vapaaherraksi.

Iso juttu aiheesta Kauppalehdessä.

Jutussa käydään läpi vähän logiikkaa, kuinka iso ja millainen salkun pitäisi olla, että sillä voi elää.

“Keskituloja vastaavaan 30 000 euron vuositulojen summaan pääsee todennäköisesti 400 000 euron sijoitussalkulla. Silloin salkku kuluu nolliin nostovaiheessa. 600–700 000 euron salkulla voi jo elää sijoitusten tuotoilla, jos nostot ovat maltillisia. Miljoonan euron salkulla voi pääomaa vielä kasvattaakin.”

Jutun parasta antia mielestäni kyllä ovat henkilöhaastattelut. Etenkin Veli-Pekka Kellokummun haastattelu, missä hän kertoi jääneensä pois töistä ajateltua aiemmin, jo 300 tonnin salkulla. Hän kertoo aktiivisuudestaan seuraavaa:

“Kellokumpu käy kauppaa harvoin, ei välttämättä edes joka vuosi. Hän seuraa uutisia ja markkinaa aktiivisesti mutta ei liikaa. Suhdanteisiin hän varautuu pitämällä noin vuosituloja vastaavan summan likvidinä, jotta välttyy pakkomyynneiltä hankalassa markkinatilanteessa.”

ja sitten vielä lopuksi:

“Nykyisin Kellokumpu saa nauttia taloudellisen riippumattomuuden tuomasta vapaudesta. Palkkatöiden lopettamisen jälkeen hän on hoitanut lapsiaan kotona ja keskittynyt harrastuksiinsa.

Hän kertoo olevansa kyllästynyt sijoittamiseen. Seuraavat ajankohtaiset aiheet ovat runokirjan käännös ja kirjan kirjoittaminen, mutta niiden kanssa ei ole kiire.

”Jos ne saa tässä loppuelämän aikana tehtyä niin ihan jees, mutta tämä sijoitushomma on vähän nähty. Mutta kun ei ole muutakaan niin täytyy sitä kuitenkin vielä hengissä pitää.””

“Keskituloja vastaavaan 30 000e summaan pääsee todennäköisesti jo 400 000e sijoitussalkulla”.

Avaisitko hieman tuota vuositasolla(osingot+ mahdolliset myynnit) miten saat 400 000e osakesalkun riittämään kuinka moneksi vuodeksi?

Jutussa on kuvattu tämä tarkemmin, tuossa idea on se, että noin pieni salkku syödään kokonaan tyhjäksi 30 vuodessa nostamalla (myynnit + osingot yhteensä) siitä 30 tonnia vuodessa.

Lopettanut työt, joten palkkatulot nolla €, mutta pitää vuositulojen verran käteistä, minkä tulojen?

Pääomatuloa on varallisuuden tuottama tulo, esimerkiksi vuokratulo, omaisuuden luovutuksesta saatu voitto, osinkotulo, tietyt korkotulot, henkivakuutuksen tuotto ja voitto-osuus. Pääomatuloa ovat myös metsätalouden pääomatulo sekä jaettavan yritystulon ja yhtymän osakkaan tulo-osuuden pääomatulo-osuus. Pääomatulona verotetaan siis tulo, jota varallisuus on kerryttänyt. (Lähde: Verohallinto)

Pitää likvidiä puskurikassaa siltä varalta että markkinoilla tulee välillä huonoja aikoja.

Siis elää pääomatulojen tuotolla, mutta pitää ne tilillä eikä käytä?

Omasta mielestäni kannattaisi hyödyntää vuosittain verovapaa tonnin myynti vähintään, vaikkei muuta kauppaa tule tehtyä. Nimenomaan JOS ei isompia kauppoja tee, tietenkin. AOT:n puolella olen itse näin tehnyt - pieni vero-optimointiasia ja matalalla roikkuva hedelmä. Jos ei ole mitään muuta myytävää, höylää se tonni pois jostakin paljon voitolla olevasta osakkeesta, niin eipä mene myöhemmin sitäkään veroa arvonnoususta.

Tämä hajatelmana, joka nousi esiin tuosta Kellokummun haastattelusta. Ei sillä, on hän pitkäjänteisesti tehnyt asioita oikein, eikä varmasti “tarvitsemalla tarvitse” tuota pientä veroetua, mutta itse tarkkana rahamiehenä sen hyödynnän.

50-vuotiaana ei ole myöhäistä aloittaa säästämistä, mutta on myöhäistä kerryttää merkittäviä summia

50v tienaa oletettavasti enemmän kuin 25v, ja kulujakin ehkä jo vähemmän. Niin jos sijoituksiin saa esim. 500 € / kk sijaan vaikkapa 1000 € / kk, niin 15 vuodessa SP500:n laittamalla voi hyvinkin saada ihan kohtuullisen lisäosan mahdollisen eläkkeen kylkeen lisätuloiksi.

Tekoälyllä tarkistamatta 337k luokkaa 8% konservatiivisella kasvulla, josta 15 v jälkeen 8% vuosittain syömällä saisi 2246 € / kk lisätuloja ennen veroja. Ihan ok summa eläkkeen tukena.

tuota kai kutsutaan eläkesäästämiseksi, ei firettämiseksi ![]()

Eläkeiät on kohta jo 70+, niin ehkä 65v menisi vielä FIREstä? ![]()

Jos tavoitteena on 350k€ 65-vuotiaana, niin on siinä melkoinen ero. 25-vuotiaana aloittaessa antamallasi 8% tuotolla tarvitsee laittaa säästöön vain 112 euroa kuussa. 50-vuotiaana aloittaessa taas 1074 euroa.

Sinänsä kyllä monella tehtävissä, mutta jos aloittaa aiemmin pienellä summalla ja iän karttuessa saa kasvatettua summaa, niin aina parempi ![]()

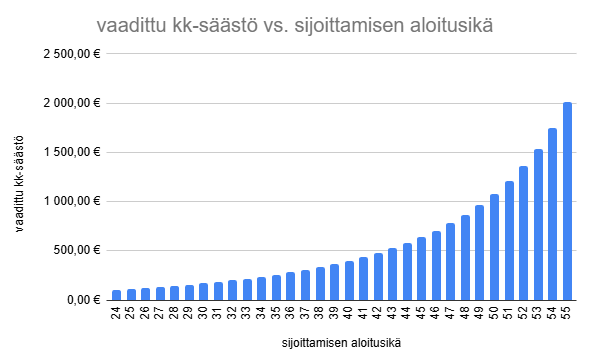

Tässä vielä kaaviona noilla luvuilla:

- tavoite 350k 65-vuotiaana

- tuotto 8%

Itse aikoinaan nuorena motivoin itseäni säästämään sen 100 euroa kuussa ihan yksinkertaisella ajatuksella: vaikka palkkani ei ollutkaan mikään ihmeellinen löytyi takuulla ihmisiä, jotka saavat tuon 100 euroa kuussa käteen vähemmän kuin minä ja pärjäävät silti.

Sillä asenteella sain säästettyä niin hyvinä kuin huonoinakin aikoina kuukausisäästöä.